|

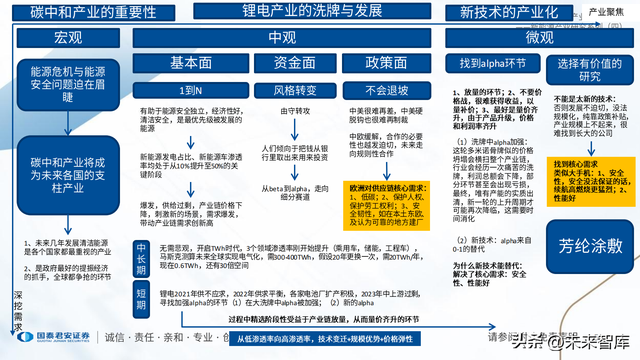

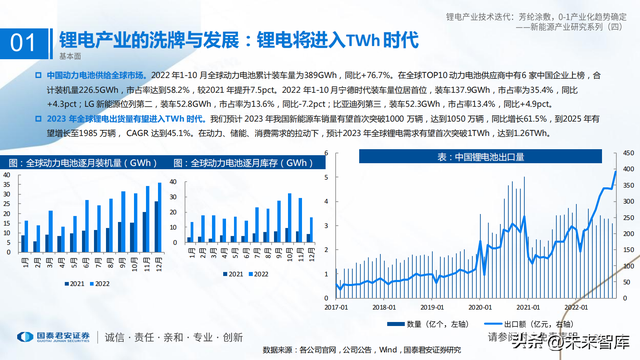

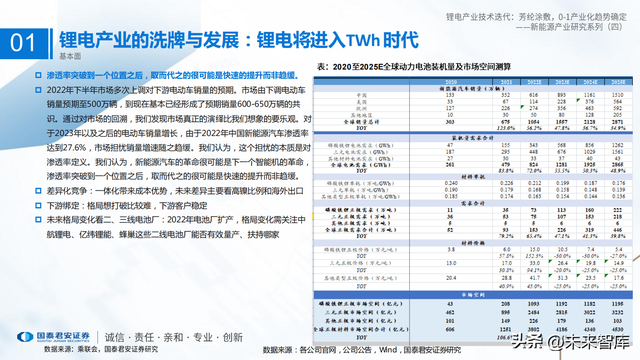

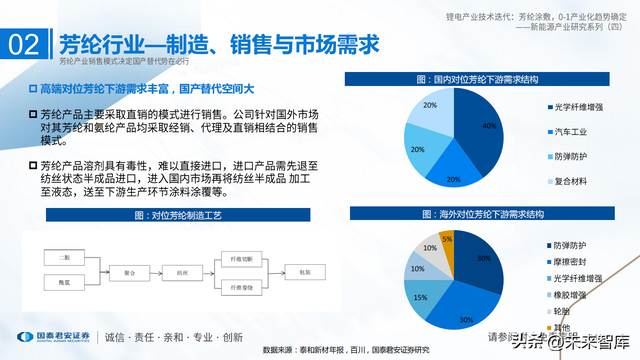

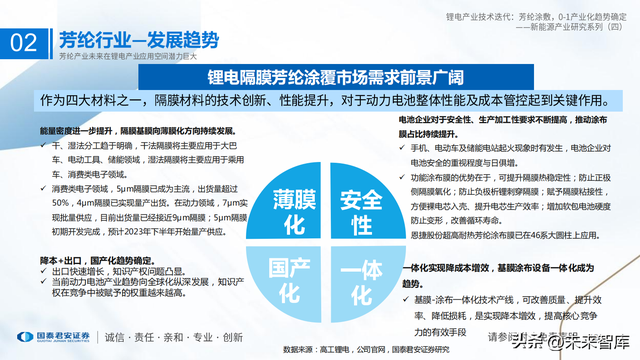

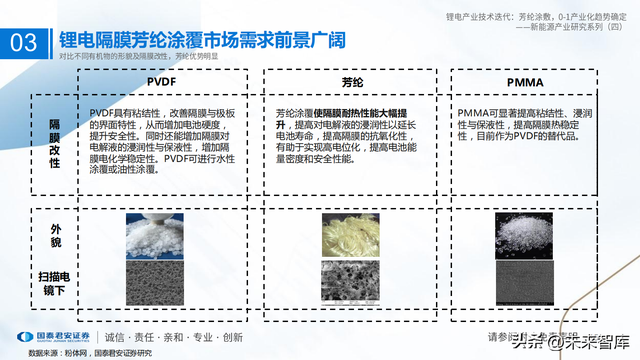

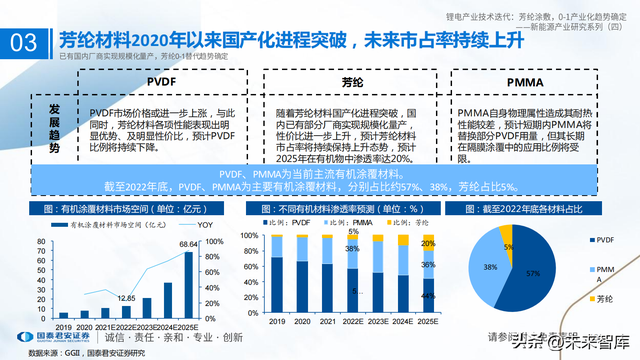

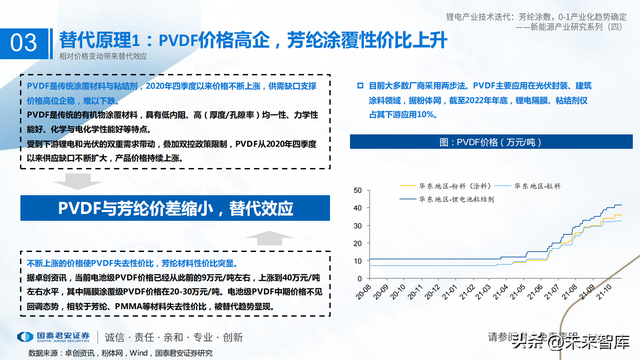

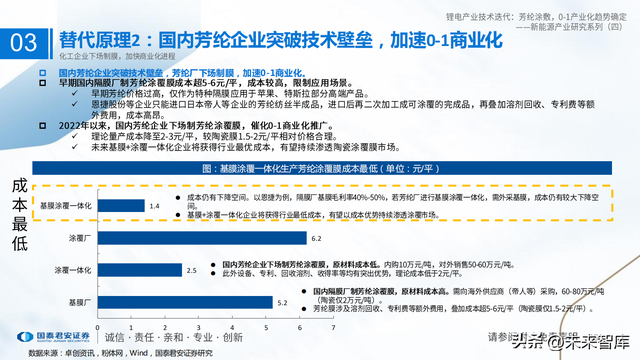

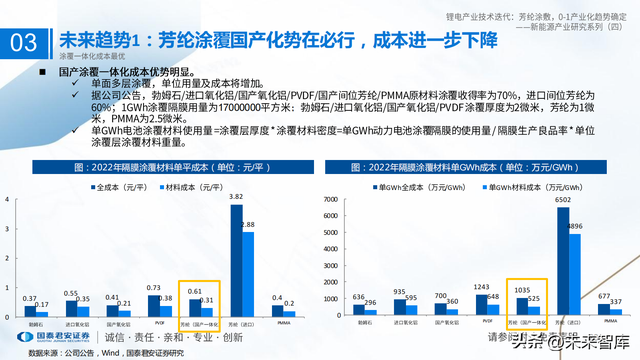

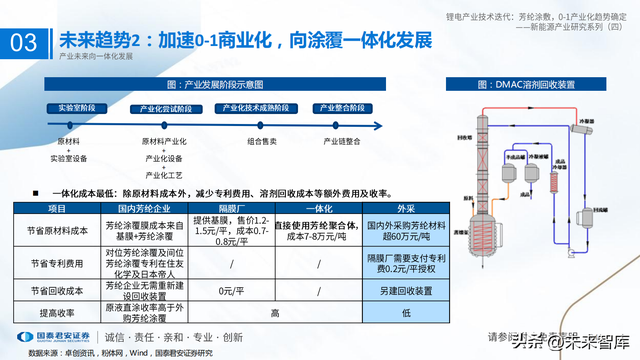

(报告出品方/作者:国泰君安证券,王浩,李嘉琪) 核心观点:宏观层面看来,碳中和产业至关重要。能源危机与能源安全问题迫在眉睫。能源危机最紧张的时候还没到来,2023俄罗斯天然气真正断供,各国危机感增强,引发能源安全、产业链安全的思考。 碳中和产业链将远超房地产产业链,成为国民经济第一大支柱产业。未来几年发展清洁能源将是各个国家都最重视的产业,是政府最好的提振经济的抓手,是全 球都争抢的环节,各国在你争我抢的过程中会出现更有利的政策,2025年将成为硬性指标,2023年在能源贵的地方出现爆发式增长。 芳纶行业:高端对位芳纶下游需求丰富,国产替代空间大。 芳纶行业有着极高的生产工艺和技术壁垒,长期以来,全球只有美国和日本等极少数发达国家具备生产芳纶产品的能力,芳纶行业的竞争呈寡头局面。 芳纶产业销售模式决定国产替代势在必行。芳纶产品溶剂具有毒性,难以直接进口,进入国内市场再半成品 加工送至下游生产环节涂料涂覆等。 03 芳纶涂覆:安全性要求催生新赛道,0-1替代 核心需求(安全性、高端化)催化技术变迁,新技术的优质供给替代旧材料,量价齐升铸造新成长。 替代原理:(1)PVDF价格高企,芳纶涂覆性价比上升;(2)国内芳纶企业突破技术壁垒,加速0-1商业化;(3)自身性能突出,最轻薄且可单独涂覆。 2025年涂覆用芳纶需求超5000吨,CAGR=69%,2025年芳纶涂覆膜市场空间近140亿,主要系动力高镍三元需求拉动。 01、宏观、中观、微观,聚焦细分领域alpha机会碳中和产业至关重要 碳中和产业链将远远超过房地产产业链,成为国民经济第一大支柱产业。未来几年发展清洁能源是个个国家都最重视的产业。是政府最好的提振经济的抓手,是全球都争抢的环节。美国出IRA法案目的在于重塑产业链格局,不必担心国内政策滑坡,各国在你争我抢的过程中会出现更 有利的政策。2025年将成为硬性指标,2023在能源贵的地方出现爆发式增长。 锂电产业的洗牌与发展:锂电将进入TWh时代 中国动力电池供给全球市场。2022 年1-10 月全球动力电池累计装车量为389GWh,同比+76.7%。在全球TOP10 动力电池供应商中有6 家中国企业上榜,合 计装机量226.5GWh,市占率达到58.2%,较2021 年提升7.5pct。2022 年1-10 月宁德时代装车量位居首位,装车137.9GWh,市占率为35.4%,同比 +4.3pct;LG 新能源位列第二,装车52.8GWh,市占率为13.6%,同比-7.2pct;比亚迪列第三,装车52.3GWh,市占率13.4%,同比+4.9pct。 2023 年全球锂电出货量有望进入TWh 时代。我们预计 2023 年我国新能源车销量有望首次突破1000 万辆,达到1050 万辆,同比增长61.5%,到2025 年有 望增长至1985 万辆, CAGR 达到45.1%。在动力、储能、消费需求的拉动下,预计2023 年全球锂电需求有望首次突破1TWh,达到1.26TWh。 渗透率突破到一个位置之后,取而代之的很可能是快速的提升而非趋缓。 2022年下半年市场多次上调对下游电动车销量的预期。市场由下调电动车 销量预期至500万辆,到现在基本已经形成了预期销量600-650万辆的共 识。通过对市场的回溯,我们发现市场真正的演绎比我们想象的要乐观。对 于2023年以及之后的电动车销量增长,由于2022年中国新能源汽车渗透率 达到27.6%,市场担忧销量增速随之趋缓。我们认为,这个担忧的本质是对 渗透率定义。我们认为,新能源汽车的革命很可能是下一个智能机的革命, 渗透率突破到一个位置之后,取而代之的很可能是快速的提升而非趋缓。 02、芳纶行业:高端对位芳纶下游需求丰富,国产替代空间大芳纶行业—制造、销售与市场需求 高端对位芳纶下游需求丰富,国产替代空间大,能量密度进一步提升,隔膜基膜向薄膜化方向持续发展。 干、湿法分工趋于明确,干法隔膜将主要应用于大巴 车、电动工具、储能领域,湿法隔膜将主要应用于乘用 车、消费类电子领域。 消费类电子领域,5μm隔膜已成为主流,出货量超过 50%,4μm隔膜已实现量产出货。在动力领域,7μm实 现批量供应,目前出货量已经接近9μm隔膜;5μm隔膜 初期开发完成,预计2023年下半年开始量产供应。 电池企业对于安全性、生产加工性要求不断提高,推动涂布 膜占比持续提升。 手机、电动车及储能电站起火现象时有发生,电池企业对 电池安全的重视程度与日俱增。 功能涂布膜的优势在于,可提升隔膜热稳定性;防止正极 侧隔膜氧化;防止负极析锂刺穿隔膜;赋予隔膜粘接性, 方便裸电芯入壳、提升电芯生产效率;增加软包电池硬度 防止变形,改善循环寿命。 恩捷股份超高耐热芳纶涂布膜已在46系大圆柱上应用。 03、芳纶涂覆:安全性要求催生新赛道,0-1替代安全问题日益凸显,涂敷隔膜望成为主流 新能源产业已经进入1-N高速发展阶段,电池安全性问题日益凸显。得益于碳中和的全球化,世界各国都将逐渐进入以清洁能源发展电力的时代。新能源汽车 行业的高速发展是实现碳中和的重要路径。随着锂离子电池能量密度目标的不断提升,所选用的材料体系稳定性降低,电池的安全问题日益凸显。在汽车工业 中,安全问题是头等大事。 涂覆隔膜有望成为主流。由于隔膜主要原材料PE 和PP 的热变形温度较低,温度过高时隔膜热收缩严重,容易导致电池正负极接触而出现短路,进而导致电池 发生热失控。为了改善隔膜热稳定性,通常在隔膜表面涂上一层耐高温的涂覆材料,可以改善隔膜热收缩性能,同时可提高隔膜穿刺强度,防止锂枝晶刺穿, 从而提升电池安全性。随着电池安全重要性日益提升,涂覆隔膜有望成为主流。 在无机固态电池出现之前,芳纶材料隔膜是解决锂离子电池安全性的最好选择。隔膜对于电池的安全起到了至关重要的作用,芳纶隔膜耐高温性能好,在高温 条件下收缩率小,且通过了针刺及150摄氏度下2小时的热箱测试,保证了微宏高能量密度电池的安全性。 芳纶涂覆是解决锂离子电池安全性的最好选择 细分领域取代陶瓷涂覆:圆柱电池、3C电 池、军用电池、出口电池领域。 性能优异:芳纶耐高温性能较陶瓷更优异、 提升电解液浸润速度尤其适用于圆柱电池。 初期价格仍高于陶瓷,更适合于高端出口等 细分领域。芳纶作为水性粘接剂将取代现有粘接剂 PVDF功能:陶瓷涂覆层骨架粘接处使用 传统水性粘接剂,则耐温性能较差,当陶 瓷受热温度扩散至粘接处时,易传导至隔 膜、熔融破裂;使用芳纶制成水性粘接 剂,芳纶涂层骨架本身有强度,可以承受 高温下膜不收缩,提升张力、耐热性能。 也可通过芳纶纤维改性使其具备粘接性 能。逐步替代陶瓷涂覆市场。 芳纶材料本身与聚烯烃隔膜适配性 高,涂覆后各项性能指标表现均优 异,成为大部分中高端电池的首 选。 芳纶材料国产替代,成本大幅降 低,叠加涂覆一体化,进一步降本 增效,芳纶隔膜成本逐步接近陶瓷 膜,有望逐步替代陶瓷涂覆市场。 替代原理1:PVDF价格高企,芳纶涂覆性价比上升 PVDF是传统涂覆材料与粘结剂,2020年四季度以来价格不断上涨,供需缺口支撑 价格高位企稳,难以下跌。 PVDF是传统的有机物涂覆材料,具有低内阻、高(厚度/孔隙率)均一性、力学性 能好、化学与电化学性能好等特点。 受到下游锂电和光伏的双重需求带动,叠加双控政策限制,PVDF从2020年四季度 以来供应缺口不断扩大,产品价格持续上涨。PVDF与芳纶价差缩小,替代效应,不断上涨的价格使PVDF失去性价比,芳纶材料性价比突显。 据卓创资讯,当前电池级PVDF价格已经从此前的9万元/吨左右,上涨到40万元/吨 左右水平,其中隔膜涂覆级PVDF价格在20-30万元/吨。电池级PVDF中期价格不见 回调态势,相较于芳纶、PMMA等材料失去性价比,被替代趋势显现。 替代原理2:国内芳纶企业突破技术壁垒,加速0-1商业化 国内芳纶企业突破技术壁垒,芳纶厂下场制膜,加速0-1商业化。早期国内隔膜厂制芳纶涂覆膜成本超5-6元/平,成本较高,限制应用场景。早期芳纶价格过高,仅作为特种隔膜应用于苹果、特斯拉部分高端产品。恩捷股份等企业只能进口日本帝人等企业的芳纶纺丝半成品,进口后再二次加工成可涂覆的完成品,再叠加溶剂回收、专利费等额外费用,成本高昂。2022年以来,国内芳纶企业下场制芳纶涂覆膜,催化0-1商业化推广。理论量产成本降至2-3元/平,较陶瓷膜1.5-2元/平相对价格合理。未来基膜+涂覆一体化企业将获得行业最优成本,有望持续渗透陶瓷涂覆膜市场。 替代原理3:自身性能突出,最轻薄且可单独涂覆 芳纶是性能最优、最轻薄、且唯一可单独涂覆的涂覆材料。芳纶膜最薄。芳纶材料的一致性好、无颗粒,涂层很薄,1.5um左右;相比之下,PVDF材料不可单独涂覆,需混合勃姆石等无机材料一起涂覆,底层需要在基膜上涂覆无机物实现造孔,PVDF+陶瓷混涂厚度常在2um以上。芳纶膜最轻薄。因芳纶的密度是所有涂覆材料中最低之一,是陶瓷的40%、PMMA的50%、PVDF的80%。芳纶膜是唯一可单独涂覆的材料。芳纶自身孔隙率较高,是目前唯一可以不搭配无机材料而单独涂覆能保持高性能的有机材料。 芳纶综合性能突出,其耐受温度高、提高对电解液的浸润性、抗穿刺性能佳。芳纶涂覆使隔膜耐热性能大幅提升。芳纶在耐热性上较PVDF更具优势,芳纶耐热性达400度,180度下热收缩不到5%,不易燃易爆,陶瓷隔膜170度就会收缩电解液亲润性好:芳纶是极性高分子有机物,与电解液亲润性高,有利于提高电池快充性能抗穿刺性能强:芳纶最大的优势之一是机械性能好,抗穿刺性能高于陶瓷隔膜,且提高隔膜的抗氧化性. 市场空间:2025年芳纶涂覆膜市场空间近140亿 假设:全球锂电池需求:2023、2025、2030年分别为1281、2281、7260GWh,CAGR=28%;全球涂覆膜需求:2023、2025、2030年分别为170、278、958亿平,CAGR=28%;芳纶涂覆膜渗透率:2023、2025、2030年分别为3.4%、8.7%、27.8% , CAGR=40% ;芳纶涂覆膜单价:2023、2025、2030年分别为10.6、5.3、2.5元/平,CAGR=-17%;2025年涂覆用芳纶需求超5000吨,主要系动力高镍三元需求拉动。CAGR=69%,2025年芳纶涂覆膜市场空间近140亿.芳纶涂覆膜需求:2023、2025、2030年分别为6.8、26、193亿平,CAGR=76%;芳纶涂覆膜市场空间:2023、2025、2030年分别为72、138、483亿元,CAGR=46%。 未来趋势:芳纶涂覆国产化势在必行,成本进一步下降 国产涂覆一体化成本优势明显。单面多层涂覆,单位用量及成本将增加。据公司公告,勃姆石/进口氧化铝/国产氧化铝/PVDF/国产间位芳纶/PMMA原材料涂覆收得率为70%,进口间位芳纶为60%,1GWh涂覆隔膜用量为17000000平方米;勃姆石/进口氧化铝/国产氧化铝/PVDF涂覆厚度为2微米,芳纶为1微米,PMMA为2.5微米。单GWh电池涂覆材料使用量=涂覆层厚度*涂覆材料密度=单GWh动力电池涂覆隔膜的使用量/隔膜生产良品率*单位涂覆层涂覆材料重量。 报告节选:                        (本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。) 精选报告来源:【未来智库】「链接」 文章来源【未来智库】版权归原作者所有 |

自比亚迪推出了“汉”和“仰望”系列后,整个新能源汽车行业的竞争,就变得愈发激烈了起来,无论是技术层面,还是价格方面,各厂商都可谓是压力十足。在这样的背景下,一大批老牌车企直接被踢出了新能源汽车的一线圈 ...

您在阅读前请点击上面的“关注”二字,后续会为您提供更多有价值的相关内容,感谢您的支持。电动车是老百姓最常用的短途代步工具之一,尤其是在现在私家车保有量越来越多,上下班高峰期的路况越来越糟糕,电动车的轻 ...