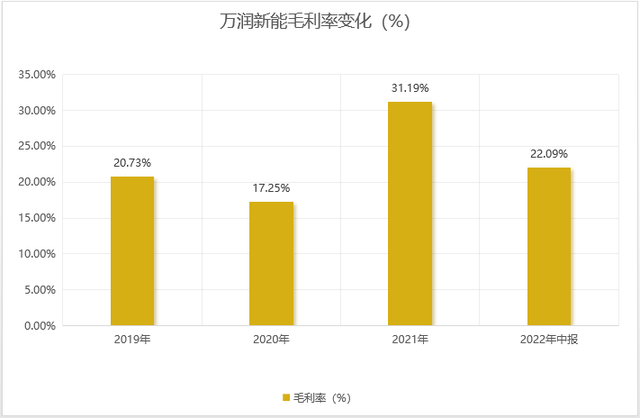

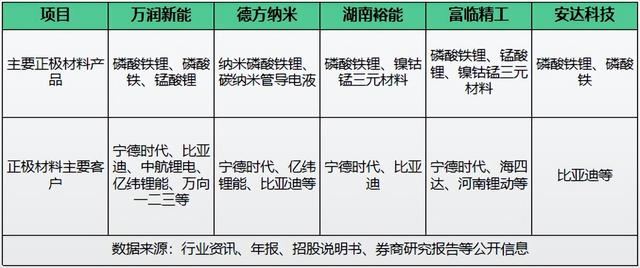

万润新能上市第一天直接破发,收盘下跌27.59%,按照中签价格299.88元来计算,单签亏损超过4万元。 如果是一年前,作为锂电池上游材料供应商,给出18倍的动态市盈率是绝对不贵的,而当下这样的估值似乎并不便宜。 因为最上游话语权较高的锂矿供应商天齐锂业估值仅8倍,赣锋锂业估值也就10倍左右,同行业的德方纳米估值也不到20倍。 整个锂电池产业链最赚钱的矿厂天齐半年赚了103.28亿,赣锋半年赚了72.54亿元,而且毛利率超过70%(堪比白酒),但资本市场为什么只给出了10倍左右的估值? 1.一方面是因为锂矿是周期,过去一年的价格涨跌并非是技术上的创新,而是供需失衡以及航运价格暴涨所致。 2.另一方面是市场预期变差,涨价预期已经打满,同时机构普遍预期2023年和2024年的利润增速会下滑至低双位数增长。 从产业发展的角度考虑,任何产业想要健康长期发展,那上中下游的利润分配都应当是合理的,而现在锂电产业链除了卖矿的赚钱,中下游的电池厂也就只拿到了制造业的利润,最下游的整车厂几乎全面亏损。 长此以往必然会引发技术上的替代,比如磷酸铁锂的装机份额已经超越之前的三元锂,核心原因就是三元成本高。 万润的处境更为尴尬,公司虽说是磷酸铁锂出货量前三的厂家,但正极材料处于产业链的中游环节,上游成本受制于矿厂,下游大客户份额集中度又比较高,所以公司实则是没啥话语权。 01.毛利率下滑风险 从招股书来看,万润2022年上半年收入33.95亿元,已经超过2021年全年净利润4.94亿元,毛利率从上年同期的32.02%下滑至22.09%。 收入结构上,万润97.30%的收入来自磷酸铁锂,1.7%收入来自副产品,以及其他占比不到1%的磷酸铁、锰酸锂等。 毛利率下滑的主要原因是碳酸锂价格涨幅太猛,根据IFind数据显示,碳酸锂最新的现货价格已经上涨至50.7万元一吨。 从招股书中可以看到,2021年万润新能的碳酸锂采购平均成本仅为10.05万元一吨,按照一吨磷酸铁锂需要0.25吨碳酸锂来计算,公司的吨成本仅为2.5万元左右,吨售价为5.42万元。 对的,碳酸锂价格的涨跌会直接影响公司的毛利率。公司在招股书中也有针对2021年毛利率较高的现象给出解释:主要是2020年年末至2021年一季度囤积了大量的低价碳酸锂库存。  数据来源:IFind 但库存总有消耗完的时候,而碳酸锂的价格已经从2021年年末27万一吨涨到了50万一吨,从上半年毛利率下滑情况来看,公司显然无法将成本顺利传导至下游,这也意味着公司在产业链中没啥话语权。 02.客户集中度风险 万润下游主要客户是锂电池厂家,2021年前五大客户贡献了公司92.21%的收入,其中宁德时代的收入占比是44.35%,比亚迪占比为36.28%,其次是中航锂电、亿纬锂能等。 动力电池企业一直是产能决定竞争力,未来有可能发展成为类似台积电模式的技术驱动,但不论是产能还是技术,中小厂家几乎没有机会了,行业前十大厂家的集中度已经超过90%。 宁德时代几乎拿下了所有主流新能源车商的订单,松下和LG也直接供应特斯拉,比亚迪则是自供应,行业很难再诞生新的规模型厂家,本身锂电制造商的毛利率也在逐年下滑。 对于万润来说,直供两大龙头厂家,订单以及货款结算上比较稳定,但也很难赚取超额的利润率,原因是正极材料行业竞争也相对激烈(价格战)。 根据招股书中披露,2020年磷酸铁锂正极材料份额中,公司以13.5%排名第三,前二分别是湖南裕能、德方纳米,贝特瑞排名第四。  数据来源:招股书 而且同行业的客户重合度较高,德方纳米、湖南裕能、富临精工以及安达科技下游最大客户均是宁德时代和比亚迪,这就意味着高度竞争的环境下,公司很难有议价权。 03.竞争壁垒 二级市场通常愿意为竞争壁垒较宽的公司付之高溢价,除了茅台这种品牌壁垒以及中免这种牌照壁垒以外,制造业想要建立竞争壁垒,要么靠技术,要么是靠产能。 典型的比如京东方靠扩张LCD产能成为全球销量第一的面板厂家,宁德时代靠产能拿下了几乎所有头部的订单,再比如技术性驱动的台积电,以领先行业的研发能力,拿下了全球高端晶圆代工的一半订单。 竞争壁垒简而言之就是:"我能做的你做不了"。 从万润的研发情况来看,公司所处的行业并不是以技术驱动,上半年公司研发投入8239.78万元,占总收入占比为2.43%,整个行业的研发占比基本都在3%左右。 既然不以技术为驱动,那就是产能和制造成本的问题了,但制造成本受制于上游碳酸锂价格,而碳酸锂又要受制于海外的锂矿以及航运价格,所以公司不仅面临竞争激烈的风险,同时也面临原材料涨价风险。 04.风口 二级市场一直是炒风口,风口在的时候即便没有利润,市场也愿意按未来十年甚至二十年来估值,而风口一旦结束,猪肯定会掉下来。 CXO产业链就是血淋淋的案例,即便国内拥有全球最具性价比的产能以及工程师红利,但2023年的增速预期下滑,市场也能提前杀估值。 新能源产业链短期可以说严重透支了预期,特别是锂电池上游材料,机构普遍在调低2023年增速预期。 在A股的预期分两种,一种是好到不能再好,另一种是差到不能再差,比如新能源和医药。 文章来源【乔令财经】版权归原作者所有 |

记者 | 王月伦编辑 | 锂电产业链本周大事:亿纬锂能在沈阳投建储能与动力电池项目9月27日,亿纬锂能(300014.SZ)公告称,将在辽宁沈阳建设储能与动力电池项目,规划产能40 GWh,预计总投资100亿元。项目分两期建设 ...

在阅读文章前,请先点击上方的“关注”,后续将为您带来更多电动车资讯,多谢支持!在新能源日渐兴起的今天,两轮电动车也凭借诸多优点成为了公认的代步神器,不过电动车的续航普遍不高,大多数都只能在百公里内骑行 ...