|

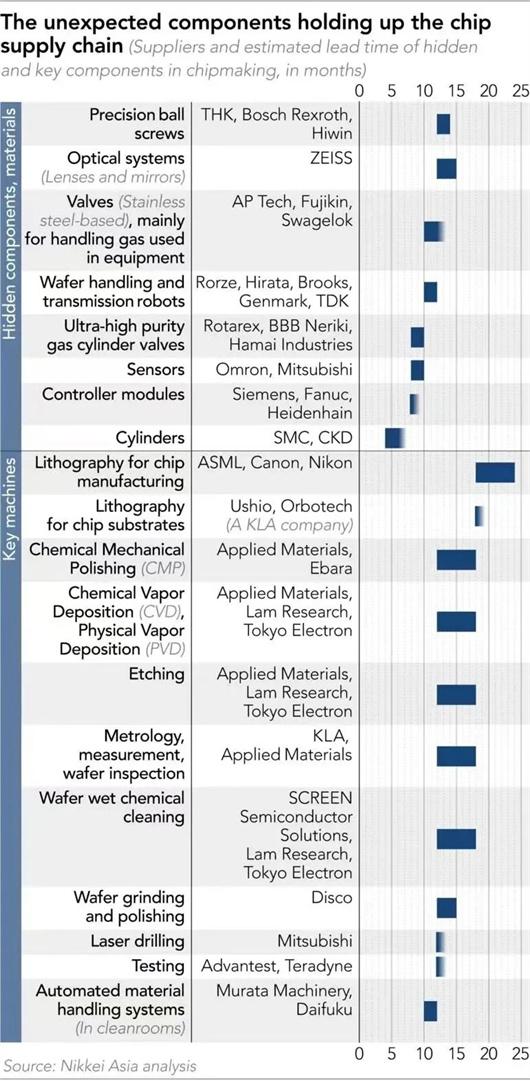

今年夏天,台积电紧急派遣了一支高管团队前往日本,对公司的设备供应商进行考察。台积电想知道的是,产能端已经火烧眉毛,日本供应商的生产设备为何迟迟无法交付? 按计划,台积电将在未来三年投资1000亿美元,用于扩大晶圆制造产能和技术研发。千亿美元的投资箭在弦上,没想到却在关键时刻遭遇上游供应的瓶颈,直接影响到新工厂的扩建,和巨额订单的按时生产。  台积电是真急了。 早在今年3月,台积电就曾派出一个供应链采购工作组,悄悄前往美国调查芯片设备。苦等18个月,等来的不是机器设备的供货,而是供应商道歉的消息,这让远在台湾的董事长刘德音伤透了脑筋。 《华尔街日报》此前曾爆料过一则消息,台积电已经于今年上半年向下游客户提前打了“预防针”,因为上游设备采购出现难题,他们很难在2023年实现此前允诺的芯片产能。很多计划内的投资,也极有可能被延迟到明年之后。  这不是台积电一家的烦恼。 今年上半年以来,上游设备的供应瓶颈就像只乌鸦盘旋在台积电的头顶,也给芯片制造商们带来新的产能困境,本已棘手的全球芯片短缺更是雪上加霜。让大家没想到的是,一直以来高高在上的台积电,也有被“卡脖子”的尴尬时刻。 台积电,急了 在中美贸易摩擦加剧和全球供应链重压下,包括台积电在内的芯片制造商们对“本土化”生产十分重视,甚至从2021年开始,芯片晶圆代工大厂还掀起产能扩张的新浪潮。美国和欧洲,也成了台积电和三星们最为重视的新阵地。 事实并不如预期般顺利。 因为上游的供应被“卡脖子”,美好的产能憧憬也被泼了盆冷水。《日经亚洲》(Nikkei Asia)对来自美国、日本和欧盟的多家芯片制造巨头进行了高层采访和匿名调查,大家一致认为,想在短期内将生产供应链复制到其它国家或地区,其实并不容易。 正如台积电在过去5个月的时间里,频频遭遇来自日本的采购瓶颈,在美国供应商“掉链子”之后,日本最大的芯片设备制造商东京电子(Tokyo Electron)和斯科半导体(Screen Semiconductor Solutions)也告诉台积电,他们也将延长此前承诺的交货期。  斯科是台积电化学冲洗机的重要供应商,却被阀门、塑料管等看似技术难度不高的零部件卡住脖子。 “没有谁能把控整个产业链。” 波士顿咨询的半导体与材料部门负责人表示,任何一家芯片制造商,都无法自己支撑整个供应链,哪怕是实现70%-80%的自给自足,也极其艰难。 巴斯夫负责半导体材料业务的副总裁利伯曼(Jens Liebermann)也告诉《日经亚洲》,在芯片本土化生产这件事上,所有的原材料、化学品、设备和特殊气体,都需要到位,没有这些,台积电们寸步难行。  这是非常现实的问题。 芯片生产的背后,其实是庞杂的产业供应网络,其中包括数百种原材料、化学产品、易耗件、特殊气体和金属,没有这些,芯片工厂就无法正常运作。那些越洋而设的新工厂、新基地,即使能在奠基之后顺利投入生产,只要是某条不起眼的供应链断了,持续生产就将遭遇新的挑战。 “如果你想在美国重建一个完整的半导体供应链,你会发现,这是一项很难完成的任务。” 台积电创始人张忠谋在去年的一个行业论坛指出,即使已经花了数千亿美元,仍然会发现供应链不完整,成本非常高,比目前能预期的成本要高太多。阀门,管道,溶剂等,很多零件看似微不足道,但一旦缺乏,却足以将芯片大厂的高管们逼疯。  “简直就是开玩笑!” 台积电的一家台湾供应商向《日经亚洲》透露,虽然陆续收到一年前采购的阀门和设备管道,但这些小零件的交付已经拖延了一年多的时间。打开物流包裹,所有在场的同事都非常震惊,因为他们收到的货物量,只有采购订单里的十分之一。 “不是不想花钱,是根本花不出去。”看了台积电最新财季的业绩报告,一位台湾的分析师如此调侃。 根据台积电此前公布的第二季度财报数据,该公司在4-6月累计营收5341亿新台币,同比增长43.5%,创下历史新高。但是,因为晶圆厂的生产设备无法按时交付,部分与先进制程相关的采购被迫延期,很多计划内的资本投资也极有可能被延迟到2023年。 究竟缺什么? 毕竟,只有少数成熟的供应商才能达到先进工艺的生产标准,特别是在全球原材料供应有限的情况下。大家比较好奇的是,上游机器设备供应链,究竟被什么东西卡了脖子? 刚才也已经提过,作为全球半导体清洗设备龙头的日本斯科(Screen Semiconductor Solutions),已经延长了对台积电承诺的交货期,而斯科目前遭遇的供应难题,主要是难以获得特殊塑料制作的设备阀门和塑料管。乍一看,这些零件似乎不需要高技术支持,可实际上,可替代品非常缺乏。  氟聚合物,成了稀缺品。 半导体硅片是芯片制造的核心材料,它的生产加工所需要的的精密抛光、研磨、蚀刻以及清洗等工序,整个过程少不了强酸、强碱的高纯度化学品(如氢氟酸HF)。 那些上游的供应商们,对部分材料提出了耐腐蚀的要求,可容纳高腐蚀性化学品的氟聚合物就成了整个生产流程的必需品。挑战在于,氟聚合物的供给出现了瓶颈。 高纯含氟聚合物(PFA),仅由美日等国家的少数公司提供,它需要大量的处理技术,目前的生产高度集中。也有其他国家的氟聚合物材料制造商,分散在比利时、印度和俄罗斯等地,但并不是所有的公司都供应半导体级材料。  再往上游溯源,故事就长了。 氟聚合物主要由萤石加工而成的,中国控制着全球近60%的萤石产量,早在20世纪90年代末,考虑到萤石对电子、航空航天和国防等行业的重要性,我国很早就限制了出口。白宫2021发表了一篇供应链评论论文,美国已指出了萤石受外国支配的风险,并将其列入战略和关键材料名单。 另一个不确定性,来自俄乌冲突。 芯片制造的重要原材料生产,如氖气和金属钯,主要来自俄罗斯和乌克兰。全球约四分之一到一半的半导体级氖,来自这两个国家,而全球约三分之一的金属钯则来自俄罗斯,很多制造商氖气和金属钯的供应,也因俄乌冲突而中断。  当然,设备机器供应商们还有另一层考验,用于处理化学品的半导体级阀门和管道,会否成为新的污染源。根据《日经亚洲》的分析,半导体的生产涉及数百种化学品,但全世界只有少数供应商能达到严格的环保要求。 波士顿咨询曾经做了一项评估,半导体供应链的设计、制造、包装、材料和设备等多个环节里,至少存在50个“卡脖子”的关键瓶颈,且这些瓶颈项目高达65%以上的生产优势,被某些单个国家或少数地区把持着。 目前,美国主导着芯片设计工具和至少23种基本设备,日本则在包括光刻胶在内的关键材料、关键配方上有领先优势,欧洲则是半导体工业气体的领导者。  全球芯片的产能扩张,还在继续。 美国的英特尔和德州仪器,到中国台湾的台积电,再到韩国的三星电子,几乎所有的芯片制造商都在最近两年启动了前所未有的产能大扩张—— 如台积电在美国和日本新设工厂或研发中心,英特尔计划在欧洲和东南亚扩张,三星则在美国有扩产计划。而被上游供应“卡脖子”的,台积电不是第一家,也不会是最后一家。 文章来源【汽车公社】版权归原作者所有 |

宝马i8于2013年的法兰克福车展首发亮相,并在2014年正式上市销售,这台车是宝马在新能源领域的尝试,但销量成绩平平,搭载混合动力系统的i8产品生命期限仅6年,就默默退市不再生产。宝马i8作为宝马品牌的唯一插电混 ...