|

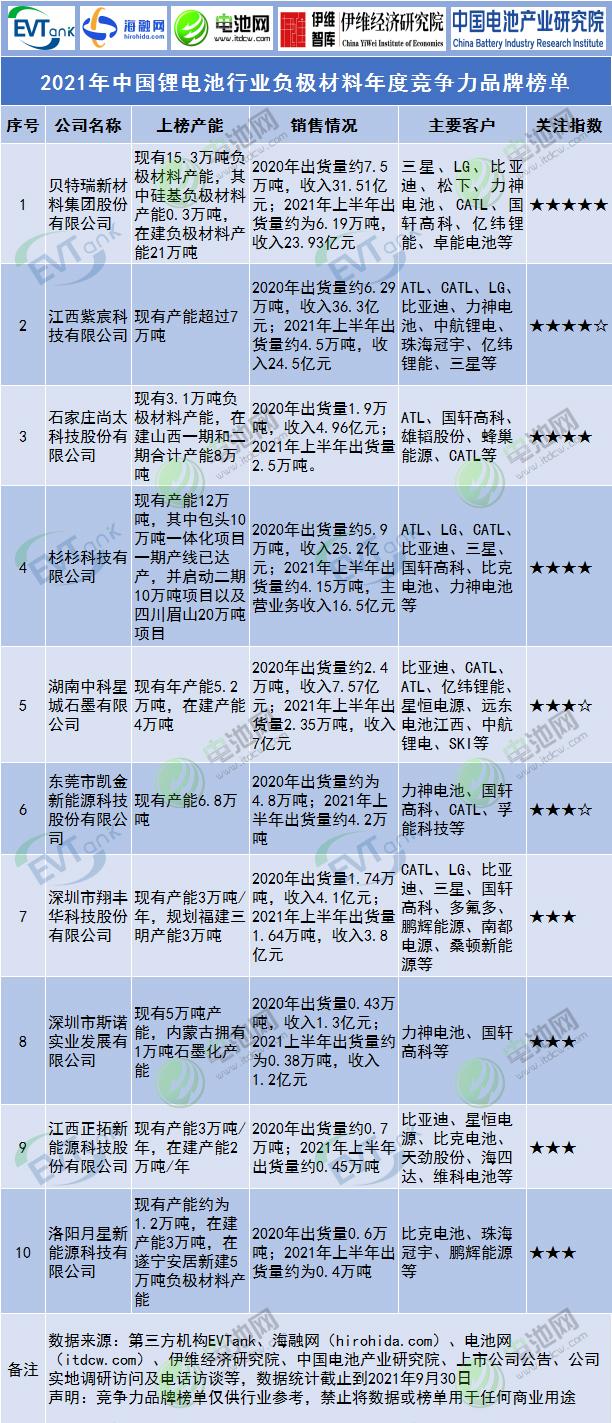

摘要:近日,由EVTank、海融网、电池网、伊维经济研究院、中国电池产业研究院等联合发布的2021年度中国锂电池行业年度竞争力品牌榜单正式出炉。  【编者按】近日,由EVTank、海融网(hirohida.com)、电池网(itdcw.com)、伊维经济研究院、中国电池产业研究院等联合发布的2021年度中国锂电池行业年度竞争力品牌榜单正式出炉。 该竞争力榜单于ABEC 2014(第2届电池“达沃斯”)论坛上首次发布,跟随“ABEC”一年一度召开的节奏,到今年已经连续发布8届,目前已经成为全球锂电产业链极具权威的企业竞争力品牌榜单,受到了包括官产学研金等多方面相关人士及机构的关注。 “不惟一规模、不惟一产能、不惟一体制”是该榜单多年来坚持的重要评价原则。通过产能情况、产销数据、客户结构、财务状况、盈利能力、综合口碑、公司信用、产品品质、技术实力、经营机制等多维度指标构建全面的企业竞争力评价模型,并结合专家评定等定性指标最终筛选出各细分领域产业链十强企业名单。 在今年,榜单研究工作组对2020-2021年以来中国国内锂电产业链,包括正极材料、负极材料、隔膜、电解液、动力电池、新能源乘用车及充电桩运营服务企业等七个细分领域进行了研究与评定。 【榜单联合发布机构】 EVTank:全球领先的专注于电动汽车及其相关产业链研究的权威第三方机构,为所有利益相关者、生产商、购买商、供应商、投资者、银行、政府提供独立而权威的专业研究服务。 海融网:是一家致力于构建电池新能源科技与创新服务的平台和资源型产业互联网公司,2020年6月成立于北京市海淀中关村科技园区。目前主营业务包括电池、新能源、智能汽车产业链全媒体品牌矩阵,行业大数据、行业研究、产业规划等研发和咨询服务,主办ABEC(电池“达沃斯”)论坛和展会等各项活动,股权投资和Pre-IPO投资管理服务,大宗商品撮合交易、跨境电商等。 电池网:创立于2011年2月,总部位于北京,是面向全球新能源特别是中国电池行业影响力大、知名度广泛的电池行业垂直门户网站,以电池行业与企业、上下游产业链、电池消费群体等为服务对象。 伊维经济研究院:在国家主管部门支持下依法设立的一家专注于新兴产业领域研究和咨询的第三方智库,研究院下设汽车产业研究中心、节能环保产业研究中心、电子信息产业研究中心、智能制造产业研究中心、新能源新材料产业研究中心等专业研究中心。研究院主要服务政府、企业和金融机构,提供产业规划、招商服务、市场调研、行业研究、企业管理咨询、投融资咨询、可行性研究等专业服务。研究院总部位于北京,在上海、深圳、重庆等地方设有分支机构。 中国电池产业研究院:电池网旗下的独立研究机构,总部位于北京,专注于新能源电池产业链的研究和咨询服务、大数据研发,致力于为客户提供权威、独立和专业的第三方行业研究报告和数据。 【特别声明】 年度竞争力品牌榜单主要基于联合发布单位长期对锂电产业链各环节及重点企业的跟踪研究积累、实地走访和电话访谈并结合EVTank内部数据库、海关进出口数据库、国内外企业数据库、金融终端大数据库、上市公司定期报告等渠道。竞争力榜单的调研和调查都本着公平、独立、透明的原则。数据和榜单内容仅供行业参考,数据统计截止到2021年9月30日,禁止用于任何商业用途!欢迎大家多提宝贵意见! 2021年中国锂电池行业负极材料年度竞争力品牌榜单 1、贝特瑞新材料集团股份有限公司 竞争力品牌:№1 企业简介:贝特瑞在负极材料领域的主要产品包括天然石墨负极材料、人造石墨负极材料、硅基等新型负极材料。贝特瑞目前拥有15.3万吨负极材料产能,其中硅基负极材料产能0.3万吨,在建负极材料产能21万吨。贝特瑞主要客户涵盖三星、LG、松下、比亚迪、CATL、力神电池、国轩高科、亿纬锂能、卓能电池等。2020年贝特瑞实现负极材料销售收入31.51亿元,出货量约7.5万吨;2021年上半年负极材料实现营业收入23.93亿元,出货量约为6.19万吨。 上榜理由:自2013年以来,贝特瑞的负极材料出货量已经连续8年位列全球第一。同时,作为国内最早量产硅基负极材料的企业之一,2020年公司硅基负极材料出货量国内领先。在产业链布局上,贝特瑞布局了石墨化和石墨矿,其原材料成本得到了很好的控制。2021年贝特瑞将磷酸铁锂材料相关资产转让给龙蟠科技,专注于负极材料和高镍三元正极材料的生产。随着“北交所”的开通,贝特瑞有望成为第一批挂牌企业。通过资本市场的助力,贝特瑞正在蜕变为综合锂离子材料提供商,并不断通过新建产能稳定和扩大其市场份额,通过自建、与上下游企业合资合作等方式在天津、四川宜宾、江苏常州、山东滨州等地加大布局生产基地及产能建设,以满足客户未来市场需求。 2、江西紫宸科技有限公司 竞争力品牌:№2 企业简介:紫宸科技成立于2012年12月,目前是上海璞泰来新能源科技股份有限公司全资子公司。公司主要产品包括人造石墨、复合石墨、硅碳复合材料等,拥有江西紫宸和溧阳紫宸等生产基地,现有产能超过7万吨,将继续在内蒙加大对石墨化加工能力和一体化产能的投资。紫宸科技主要客户包括ATL、CATL、三星、LG、比亚迪、力神电池、中航锂电、珠海冠宇、亿纬锂能等。2020年公司负极材料出货量约6.29万吨,销售收入达36.3亿元;2021年上半年负极材料业务实现出货量约4.5万吨,实现收入24.5亿元。 上榜理由:依托璞泰来,紫宸科技在人造石墨领域出货量排名第一,且其负极材料的单价一直高于竞争公司,定位高端,也是公司保持较好的利润率的原因之一。另外,得益于与ATL和CATL天然的联系,紫宸科技的客户资源得到了较好的保障。在产业链上,公司石墨化和碳化产能充分释放,在2020年完成对山东兴丰的全部股权收购,目前掌控有世界最大规模的负极材料石墨化窑炉和国内领先的特高温加热技术,自供比例持续提高,公司已经完成负极材料产品全工序的供应链打造,负极材料成本质量控制及供应保障能力得到进一步增强。更为重要的是,紫宸科技依托璞泰来在隔膜、铝塑膜、锂电设备、陶瓷材料等领域的布局,业务之间的协同效应更有利于其负极材料竞争力的提升。 3、石家庄尚太科技股份有限公司 竞争力品牌:№3 企业简介:尚太科技前身石家庄尚太碳业新材料有限公司,成立于2008年9月,专注于高性能石墨材料研发、生产和经营。2018年公司开始生产负极材料,目前拥有负极材料产能3.1万吨,在建山西一期和二期合计产能8万吨,主要客户为CATL,并成功切入国轩高科供应链,对ATL销售量也快速增加。2020年尚太科技负极材料出货量1.9万吨,收入4.96亿元;2021年上半年其负极材料出货量2.5万吨。 上榜理由:2021年7月,尚太科技公布招股说明书筹备上市,从之前的石墨化领域进入到负极材料领域,虽然起步晚,但是获得了晨道资本、招银和上汽的投资,等于进入了CATL的外循环体系。依托CATL强大的需求量,尚太科技出货量快速增长,并持续开拓新客户,已经同雄韬股份、蜂巢能源等达成明确合作意向,并向中航锂电、南都电源、欣旺达等开展送样检测,保持公司旺盛的生命力和持续的竞争力。公司依托石墨化能力采用一体化生产基地,可以减少因委外加工带来的毛利损失,形成了成本与质量控制方面的竞争优势,但同时也增加了资金压力,但是一旦公司成功上市,通过资本市场较强融资能力将显著改善其财务结构,有望挑战负极材料行业龙头。 4、杉杉科技有限公司 竞争力品牌:№4 企业简介:杉杉科技产品包括中间相、天然石墨、人造石墨、复合石墨、合金及硬炭等五大系列,拥有上海杉杉、宁波杉杉、郴州杉杉、湖州创亚、福建杉杉、内蒙古杉杉等六家公司,现有产能达12万吨,其中包头10万吨一体化项目一期产线已达产,并启动二期10万吨项目以及四川眉山20万吨项目。公司主要客户有ATL、LG、CATL、比亚迪、三星、国轩高科、比克电池、力神电池等。2020年杉杉科技负极业务实现销售量约5.9万吨,实现收入25.2亿元;2021年上半年负极业务实现销售量约4.15万吨,实现主营业务收入16.5亿元。 上榜理由:随着内蒙古包头项目一期产线的达产以及二期项目的推进,杉杉科技的产能将会进一步提升,但目前内蒙古电价政策趋严,电价红利正逐渐减小,将会对公司的成本控制产生一定影响。在客户方面,公司海外客户销量稳健,凭借性能领先的高容量快充材料,2020年海外客户销售量同比增长53%,客户结构进一步改善。2021年公司低成本高性能的综合型人造石墨产品也有望进入全球主流车企的供应链,动力类产品的销售规模将进一步提升。 5、湖南中科星城石墨有限公司 竞争力品牌:№5 企业简介:中科星城主要产品有人造石墨、天然石墨、改性石墨材料、硅碳负极材料等,2016年被中科电气收购,现有年产能达到5.2万吨,在建产能4万吨,主要包括长沙的负极材料生产基地、贵州负极材料石墨化一体化生产基地和雅安的石墨化加工基地。中科星城主要客户有比亚迪、CATL、ATL、亿纬锂能、星恒电源、远东电池江西、中航锂电、SKI等。2020年公司负极材料出货量约2.4万吨,实现销售收入7.57亿元;2021年上半年负极材料出货量2.35万吨,实现收入7.0亿元。 上榜理由:依托上市公司中科电气,中科星城完成了对格瑞特和集能的收购,成功布局了上游的石墨化加工技术,完善公司的产业链条,由于公司石墨化的自供比例较高,有效降低了公司成本,提升了毛利率水平。随着锂电池的需求不断增加,中科星城负极材料产能随之进一步扩张,呈现赶超态势,其竞争力将在规模效应的带动下进一步提升。 6、东莞市凯金新能源科技股份有限公司 竞争力品牌:№6 企业简介:凯金能源成立于2012年03月,2015年挂牌新三板,2021年7月,凯金能源四年来第三次提交IPO上市申请书。公司主要产品以人造石墨为主,少量天然石墨,现有产能6.8万吨。公司主要客户包括CATL、力神电池、国轩高科、孚能科技等,海外市场已进入日本LEJ,韩国Kokam的供应体系。2020年,公司负极材料出货量约为4.8万吨,2021年上半年出货量约为4.2万吨。 上榜理由:凯金能源虽然两次冲击IPO未果,但仍坚持投向资本市场。在其下游市场方面,CATL不仅是凯金能源的第一大客户,还通过直接与间接的方式参股凯金能源,在凯金能源第三次冲刺IPO之前,CATL通过全资子公司问鼎投资对凯金能源进行了“突击入股”。目前,公司已在广东、浙江、内蒙古、青海建有生产基地,并拟在四川乐山新建一体化生产基地,涉及负极材料的前端加工、石墨化、碳化加工及后端加工环节,覆盖负极材料生产的全工艺流程。从产品和企业规模来看,凯金能源增长速度也是非常快的,目前已经稳居行业第四名,未来如何摆脱大客户依赖提升市场竞争力成为凯金能源发展的关键。 7、深圳市翔丰华科技股份有限公司 竞争力品牌:№7 企业简介:翔丰华成立于2009年,主要产品分为天然石墨、人造石墨、硅碳负极等,拥有东莞翔丰华、福建翔丰华两个子公司,现有产能3万吨/年,规划福建三明产能3万吨。翔丰华主要客户有CATL、LG、三星、比亚迪、国轩高科、鹏辉能源、南都电源、多氟多、桑顿新能源等,并积极接触松下等国际企业,进一步打开日韩市场。2020年翔丰华负极材料实现收入4.1亿元,出货量1.74万吨;2021年上半年负极材料实现收入3.8亿元,出货量1.64万吨。 上榜理由:翔丰华是快速长大的负极材料新贵,具备技术、产能、成本、客户等多重竞争优势,已成功导入LG化学、三星SDI等海外大客户供应链,进而成为特斯拉上海工厂项目的间接供应商。公司负极材料业务体量较小,产能释放较慢,目前产能仅3万吨,难以与行业头部企业竞争,但公司下游客户结构优质,随着产能释放,此后有望持续高增长。另外,公司已涉及硅碳负极、B型-二氧化钛、石墨烯等新型碳材料领域,并具备了产业化基本条件,为公司增加新的竞争力。 8、深圳市斯诺实业发展有限公司 竞争力品牌:№8 企业简介:斯诺实业成立于2002年,2018年被国民技术以13.36亿元收购70%股权。公司专注人造石墨的研发与生产,主要产品有软碳石墨、硬碳石墨、石墨烯-碳复合材料、硅碳复合材料、钛酸锂材料等,现有深圳、江西、内蒙古等生产基地,拥有5万吨产能,内蒙古拥有1万吨石墨化产能。公司主要客户有力神电池、国轩高科等。2020年斯诺实业实现营业收入1.3亿元,负极材料出货量0.43万吨;2021上半年负极材料业务实现收1.2亿元,出货量约为0.38万吨。 上榜理由:斯诺实业拥有拥有国内排名前列的负极材料石墨化窑炉,加工技术成熟,2020年,受疫情影响,在整体锂电行业需求不振的市场环境下,其销售收入依旧实现小幅提升。公司2021年上半年石墨化加工收入占主营业务收入的45%,负极材料收入占比55%,负极材料方面与行业龙头企业相比仍有很大的差距。2021年以来,内蒙古的限电政策对高能耗高污染项目监管更加严格,其低电价红利进一步被压缩。 9、江西正拓新能源科技股份有限公司 竞争力品牌:№9 企业简介:正拓能源产品以人造石墨、天然石墨、中间相炭微粒负极材料为主。目前,正拓能源已实现产能3万吨/年,其中硅碳负极材料产能2000吨/年,二期全自动生产线计划2022年建设完毕,产能2万吨/年。公司主要客户有比亚迪、星恒电源、比克电池、天劲股份、海四达、维科电池等。2020年正拓能源负极材料出货量约0.7万吨,2021年上半年出货量约0.45万吨。 上榜理由:正拓能源从新三板撤下,后来和上市公司派思股份合作也被终止,在市场资本方面一直存在竞争的不利因素,2020年出货量也有所下降。尽管如此,正拓能源仍保持在负极材料企业的第二梯队,随着产能的逐步释放,未来还是具备一定发展潜力。但是,与行业头部企业相比,公司扩产比较稳健,在2021年行业产能大幅扩张的背景下并未进行新的扩张动作,从另一方面来看,也会不利于企业抢占市场份额。 10、洛阳月星新能源科技有限公司 竞争力品牌:№10 企业简介:月星新能源2008年10月,主要产品包括天然石墨、人造石墨、复合石墨、中间相、其它负极材料等。目前月星新能源产能约为1.2万吨,在建产能3万吨,在遂宁安居新建5万吨负极材料产能,公司主要客户有比克电池、珠海冠宇、鹏辉能源等。2020年,公司负极材料出货量0.6万吨,2021年上半年公司负极材料出货量约为0.4万吨。 上榜理由:2021年3月,月星新能源在遂宁安居区人民政府签约投产年产5万吨锂电池硅碳负极材料生产线项目。5月,公司与瑞士AST达成合作,在欧洲建电池负极工厂,届时将有可能扩大欧洲的市场份额。月星新能源近几年负极材料出货量均维持在5000吨左右,与此同时扩产步伐不断,随着3万吨/年硅碳负极材料生产线的逐步投产,未来产能将得到进一步提升,月星新能源有望依托规模效应实现竞争力的提升。 2021年中国锂电池行业负极材料年度竞争力品牌榜单_电池网 文章来源【电池网】版权归原作者所有 |