|

白静尧• 2022-05-14 15:00:08 来源:前瞻产业研究院 E5626G0

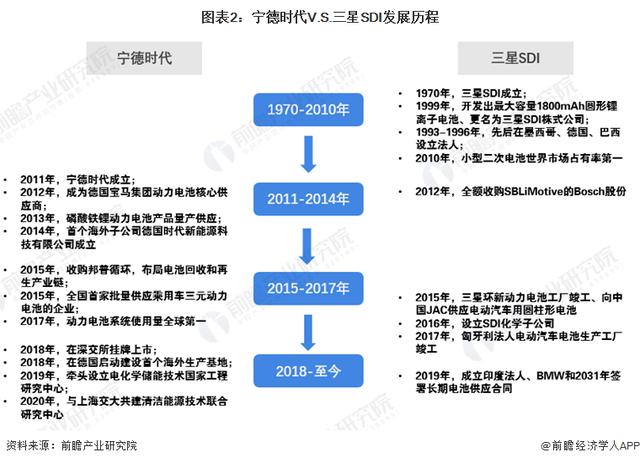

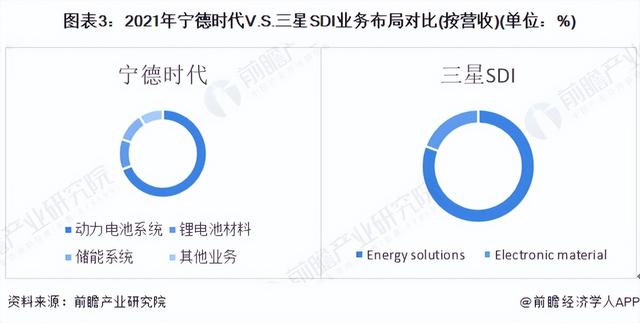

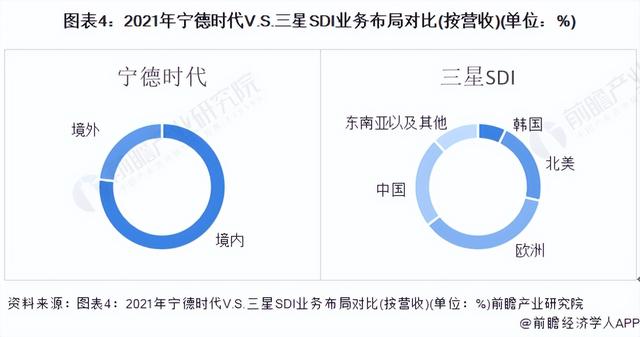

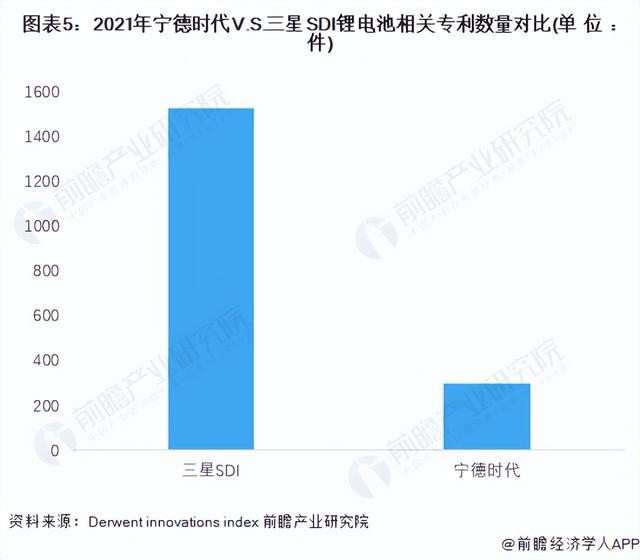

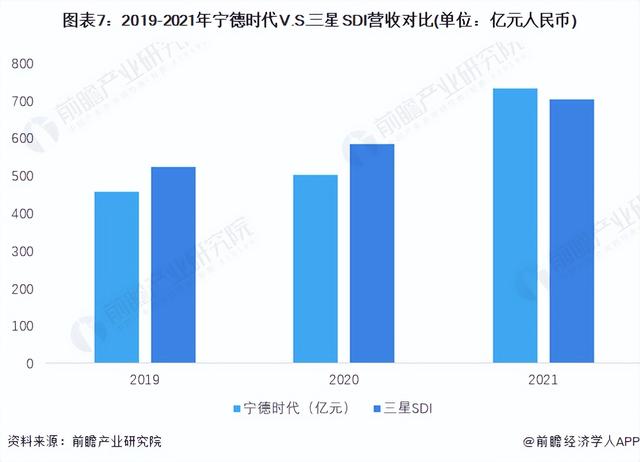

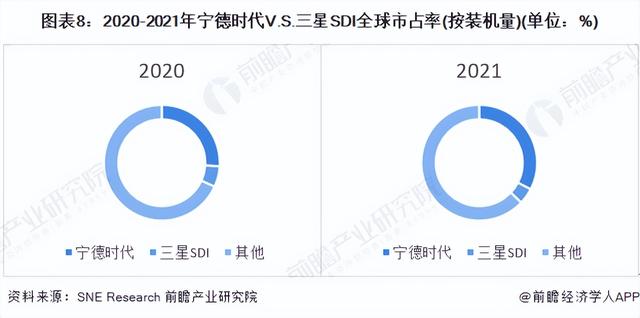

行业主要上市公司:目前国内锂电池行业的上市公司主要有宁德时代(300750);比亚迪(002594);国轩高科(002074);亿纬锂能(300014);孚能科技(688567);欣旺达(300207);派能科技(688063);博力威(688345);德赛电池(000049);猛狮科技(002684);蔚蓝锂芯(002245);鹏辉能源(300438);中天科技(600522);中兴通讯(000063)。 本文核心数据:宁德时代和三星SDI的发展历程、产品布局、财务数据、市场竞争格局 发展历程对比:三星SDI起步早 三星SDI属于三星集团旗下子公司,成立于1970年,主要业务涉及电子材料和能源解决方案(二次电池)。1996年设立中国法人,1999年开发出当时世界最大容量1800mAh圆形锂离子电池,发展重点开始转向锂离子电池领域。目前主要电池业务小型锂离子电池、汽车电池、ESS电池三大类;宁德时代成立于2011年,2018年创业板上市,主要业务包含动力电池和储能业务。   布局对比 ——主营业务布局:宁德时代主要围绕锂电池布局 宁德时代主营业务围绕锂电池布局,是全球领先的动力电池企业。包括动力电池系统、储能系统、锂电池材料和其他业务。2021年动力电池系统营收占比最高,为69%;三星SDI的业务布局除了新能源之外,还包括电子材料,2021年新能源业务占比较高,为81%。  (注:宁德时代数据为2021年上半年营收占比。) ——营销网络布局:三星SDI全球业务部布局能力较强 宁德时代目前在宁德、青海、溧阳建有生产基地,在宁德、德国慕尼黑设有研发中心,在中国香港、法国、美国、加拿大和日本建有办事处。分地区来看,公司产品主要销往国内。2021上半年,公司境内主营业务收入为338.74亿元,占比76.86%;境外主营业务收入为102亿元,占比23.14% %。 三星SDI的营销网络遍布全球,在韩国、中国、欧洲、美国都有动力电池基地的布局,2021年,公司在欧洲、中国、北美地区的营收较高,营收占比高达81%。  (注:宁德时代数据为2021年上半年营收占比。) ——研发能力对比:三星SDI研发能力较强 三星SDI依托母公司三星集团,有较强的研发能力。截至2021年1月,根据Derwent innovations index的统计,目前三星SDI锂离子电池领域的专利数为1523项,相较于宁德时代的298项,具有明显的优势地位。  ——产能对比:三星SDI扩产速度有待提高 宁德时代作为全球锂电池龙头,产能较高,2020年锂电池产能为117 GWh,2021年前三季度的有效产能有106GWh,预计2021年全年的产能将达到220-240GWh。2020年,三星SDI的产能为19 GWh,到2023年,产能预计将达到85 GWh。综上,宁德时代的的产能较高,且规划产能也远高于三星SDI。  业绩对比:宁德时代和三星SDI的总营收均稳步上升 在营收方面,2019-2021年,宁德时代和三星SDI的总营收均稳步上升。2021年前三季度,宁德时代的总营收为734亿元;2021年三星SDI的主营业务营收为703亿元。总体来看,宁德时代的营收规模增速较快,且在扩产的支撑下,营收规模增长空间较大。  (注:(1)三星SDI营收按照2022年4月15日汇率1韩元=0.0052人民币换算;(2)宁德时代的2021年营收为前三季度营收。) 市占率对比:宁德时代全球市占率第一 根据SNE Research的统计,宁德时代的锂电池装机量2020年、2021年均保持在全球第一且呈现稳步上升趋势;受制于产能以及锂电池行业的激烈竞争,三星SDI的全球市占率有所降低,由2020年5.8%的2021年下降至4.5%。  宁德时代V.S.三星SDI对比总结 整体来看,宁德时代全球锂电池龙头企业的地位较为稳固,三星SDI有较强的研发能力和全球产业链布局能力,未来其全球市占率有进一步增加的可能。  以上数据来源于前瞻产业研究院《中国动力锂电池行业市场需求预测与投资战略规划分析报告》,同时前瞻产业研究院还提供产业大数据、产业研究、产业链咨询、产业图谱、产业规划、园区规划、产业招商引资、IPO募投可研、IPO业务与技术撰写、IPO工作底稿咨询等解决方案。 更多深度行业分析尽在【前瞻经济学人 - 让一部分人先抓住趋势】,还可以与500+经济学家/资深行业研究院交流互动。 文章来源【前瞻经济学人】版权归原作者所有 |