|

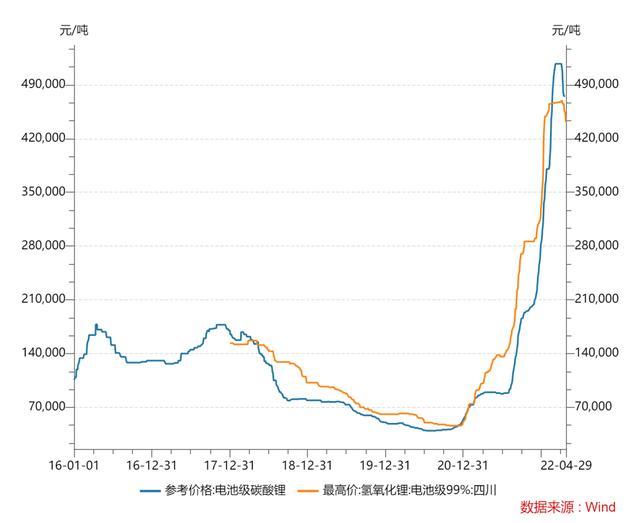

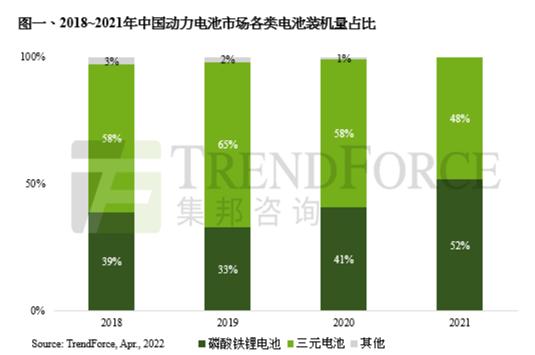

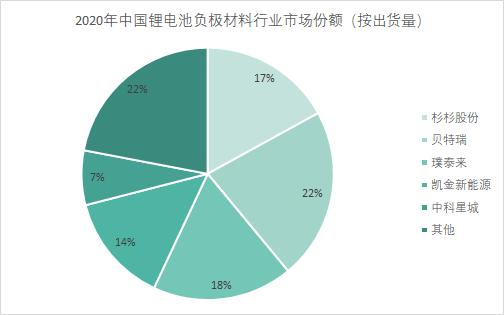

随着五月的到来,上市公司的“期末汇报”也告一段落。 在过去的2021年,国内新能源汽车市场经历了繁荣的发展期,全年销量大增165%。 与此同时,宁德时代低于预期的一季报引发了大家对锂电行业新格局的关注。尽管下游的需求带动了上游的繁荣,但由于扩产难度不同,需求的旺盛为资源品带来的红利盛宴更加丰厚。 本次财报季,锂猫君梳理了我国锂电产业链中主要企业的2021年度及2022年一季度财务数据。在过去的一年里,上游企业成为最大赢家,新秀辈出,而中下游企业却因涨价压力而略显逊色。 这些企业,有的默默无闻却一朝“逆袭”;有的一度深陷泥沼但积极自救;有的剥离了其他业务,只专注核心;有的则选择开疆拓土,多点开花;有的超越前者,也有的被后来者超越。 你追我赶,新旧更迭,这正是一个年轻的产业应当拥有的气象。 上游锂矿:盛新锂能爆发2021年,伴随着国内新能源汽车和储能市场的爆发,锂电池出货量大幅增长,碳酸锂、氢氧化锂等锂盐产品价格迎来飞跃。  在原材料价格大涨的带动下,上游锂矿企业成为直接受益者。全年营收增速均值64.43%,去年全年及今年一季度净利润增长率均值更是高达635.25%和1104.91%,平均每家利润翻了11倍。 营收方面,2021年西部矿业、盐湖股份及赣锋锂业跨入了“百亿俱乐部”(紫金矿业主要受益于铜等有色金属的价格上扬而业绩大增)。受益于子公司天宜锂业投产,天华超净在去年以158.73%增长位居首位。   到今年一季度,锂价持续拉升,融捷股份受益于旗下融捷锂业大幅盈利,甚至取得了净利润2.68亿元,归母净利润2.54亿元,同比增加140倍的惊人业绩。 在摘录企业中,盛新锂能亦以3658.65%的年利润增长艳惊四座。自从去年5月剥离了稀土业务之后,盛新锂能开启了专注锂电产品的道路。 财报显示,在盛新锂能29.34亿元的营收中,锂产品就占据了27.85亿元,同比增长约300%,占当年总营收的95%,毛利率达47.78%。 就像其他锂矿企业一样,盛新锂能亦不断向上游矿源布局。据相关统计,盛新锂能拥有四川业隆沟锂矿、太阳河口锂多金属矿、四川木绒锂矿、津巴布韦萨比星锂钽矿等多处矿源权益。 值得注意的是,在今年3月,盛新锂能发布公告,引入比亚迪作为战略投资者,发行完毕后,比亚迪将持有盛新锂能超过5%的股份。 此举是比亚迪为了锁定上游矿源而做出的布局,也是上下游的携手并进。在国内新能源汽车龙头的扶持下,或许新一代锂王已在襁褓中。 另一边,“前任锂王”天齐锂业也值得关注。 在《昔日“锂王”天齐锂业:一个冒险家的18年》中,锂猫君曾提到,去年引入了战略投资者IGO后,天齐锂业已将负债率从2020年底的82.6%降至60%。 今年第一季度,天齐已将负债率降至51.5%。在锂产品量价齐升的助力下,天齐锂业一季度实现营业收入52.57亿元,超过去年全年,同比增长481.41%;净利润39.36亿元,同比增长2263.40%,大幅扭亏为盈。 正极:德方纳米逆袭2021年,我们见证了正极材料格局的震荡。 在被三元材料压倒之后,磷酸铁锂终于在9月份实现装机量的反超。  三元材料内部,原有含钴量较高的NCM532、NCM622、NCM811开始让位于NCM9系高镍电池,中日韩头部电池企业已经将下一代电池的目标瞄准在高镍甚至无钴的全新电池;锂源、碳源、磷源、铁源等多种工艺路线并存,更多原材料企业在2021年相继进入磷酸铁锂行业。   2021年及今年一季度,最惊艳的正极材料公司当属德方纳米。 尽管有纳米级磷酸铁锂技术加持,正值产能扩张期,却叠加疫情和三元材料雄起两大不利因素,上市之后利润连年下滑。导致德方纳米20年净亏损竟达3486.58万元。 不过,一旦磷酸铁锂的“春风”刮起,德方纳米就不仅仅是“梨花开”那么简单了。前些年建成的10.55万吨产能,之前一年只能卖3万多吨现在一年就卖9万多吨。 而且据德方纳米21年年报,在磷酸铁锂装机量正式反超三元材料的下半年,其纳米级磷酸铁锂售价较上半年同比上涨47.72%。 德方纳米的年营收顺势增长413.93%,增速位居摘录公司中的第二位,净利润达到8.04亿,变动率达到2406.99%,一年挣的钱,抵得上之前德方14年的全部利润。 整体正极材料厂商来看,2021年及今年一季度摘录公司营收增速均值分别录得91.68%和102.70%,净利润增速分别录得312.57%、333.86%。 负极:三巨头格局稳定相较于正极材料轰轰烈烈的路线之争,锂电池负极材料的路线更为稳定。人造石墨因更好的一致性与循环性成为绝对主流,2021年市场份额上升至84%,天然石墨份额下降至14%。 与技术路线同样稳定的,还有负极材料的竞争格局:贝特瑞、璞泰来、杉杉股份三家公司占据了我国负极材料市场超过50%的份额(凯金新能源正推进IPO日程,中科星城尚未上市)。  来源:前瞻产业研究院,锂猫实验室制图 2021年,作为中游的负极材料同样迎来了蓬勃发展,我国市场全年出货量达72万吨,同比增长97%。负极材料上市企业营收增速均值为89.88%,利润增速均值高达353.41%。 三巨头中,杉杉股份以206.99亿元年营收、50.30亿元季度营收居首位。根据年报数据,2021年杉杉股份负极材料销量超过10万吨,负极材料业务收入41.4亿元,同比增长64.42%,人造石墨出货量排名全球第一。 龙头贝特瑞2021年负极材料销量达16.62万吨,收入64.59亿元;璞泰来负极材料年销量9.72万吨,被杉杉股份超越。 除三巨头外,国民技术因集成电路和负极材料业务同时迎来高增长,录得3392.96%的利润增幅;龙佰集团为负极材料市场新进入者,业务营收主要来自于其钛业务。   隔膜:两极化趋势明显在之前的《隔膜之王》和《锂电隔膜下半场:星源材质卷土重来》两篇文章中,锂猫君已经较为详细地讲述过了锂电隔膜行业的发展历程。 从08年星源材质的第一批国产隔膜,到10年代初如雨后春笋般出现的隔膜厂商,再到恩捷以产能称霸,最后到现在各家都在竞相研发的涂覆隔膜技术。 在十几年的激烈竞争后,如今的隔膜格局已经较为稳定。 虽然可以看到摘录公司年度营收增速均值为33.57%,净利润增速为141.19%,整体依然保持着不错的增速,但是增速却主要来自于少数几家公司。 除去专为隔膜提供勃姆石的壹石通,2021年,只有星源材质(92.48%),恩捷股份(86.37%),泰和新材(80.41%)三家营收增速较高,其余除璞泰来(70.36%)均在30%以下,还有诸多公司录得个位数增速。利润增速方面能达到三位数的有恩捷股份(145.55%)、星源材质(181.02%)、璞泰来(145.26%)、云天化(965.71%)和泰和新材(291.89%),其余公司甚至录得大规模利润下降。 到今年一季度,营收和利润处于前列的公司基本保持不变,美联新材净利润0.91亿元,录得较大增幅。   电解液:普遍利润翻三倍电动汽车热潮同样也使得电解液企业们跃跃欲试,纷纷在21年上马新项目。 但是由于电解液核心成分六氟磷酸锂的产线从开启、爬坡到满产需要较长时间,电解液添加剂如VC等又需要一定的技术工艺,整个2021年电解液的供给端难以匹配需求端的增长。 再叠加2021年至今年一季度碳酸锂价格的高企,电解液核心成分六氟磷酸锂更是从去年初的10万元/吨左右一路高歌猛进,年末直接站上60万元/吨大关。  受益于此轮涨价潮,2021年至今年一季度电解液厂商们普遍取得傲人战绩。 尽管摘录公司去年营收增速均值为54.54%,但净利润增速均值却录得290.52%。电解液厂商们这一年可谓是暴利。 而且由于电解液供需处于紧平衡状态,各家厂商都充分从此轮涨价中获利。只有深中华A和富祥药业等企业录得净利润下跌,主营六氟磷酸锂的多氟多净利润更是录得四位数的增幅。   电池:“宁王”营收破千亿在上游企业一片光明的业绩下,电池企业这一年的表现反倒在产业链中略显平凡,净利润增长均值仅录得13.21%。 作为中下游环节,电池企业在去年硬扛及消化了大部分原材料成本上涨压力之后,在今年多次宣布上调价格。 宁德时代虽然在去年营收首次突破千亿,但今年一季度利润下滑15.72%,且毛利率下滑明显。其中2021年,动力电池系统毛利率下滑4.56%,储能系统毛利率下滑7.51%,但锂电池材料毛利率提升4.66%,侧面证实了材料涨价带来的压力。 连“宁王”都如此,其余电池企业承压情况可想而知。其中又以“新秀”孚能科技最为严峻。 尽管孚能科技在2021年实现了212.60%的营收增长,但到今年一季度已录得连续九个季度亏损。 孚能科技在年报中表示,原材料价格上涨是导致孚能科技亏损扩大的其中一个原因。公司主要产品原材料价格均出现大幅上涨,成本增加,但由于价格调整存在滞后性,产品价格未能随动力电池材料价格的上涨趋势及时上调。   整车:新势力顺位轮换尽管2021年是新能源汽车爆发之年,但最下游的整车厂需要面对的除了上游原材料的涨价压力,还有因疫情而持续的“缺芯”局面。 在销量的持续攀升下,去年大部分摘录车企营收均出现较大幅度增长,均值录得48.03%,但净利润出现下滑,不过极端跌幅仅来自于个别企业(福田汽车受子品牌亏损扩大影响)。 造车新势力“蔚小理”在2021年发生顺位轮换,曾经的销量冠军蔚来(9.1万辆)被小鹏汽车(9.8万辆)取代,理想汽车(9.04万辆)也从去年的第二名滑落至第三名。到今年第一季度,小鹏汽车仍以3451辆交付量位居第一。 虽然排名更迭,但2021年新势力整体销量均实现大增,营收翻倍,其中小鹏汽车更是录得259.14%的增速。不过与此同时亏损也扩大78%;蔚来亏损收窄了24.26%,但营收增幅在新势力中最小;理想汽车亏损扩大111.18%,但去年第四季度实现盈利,可能成为新势力中最先扭亏为盈的企业。 长期亏损背后是持续的研发投入,2021年,理想汽车研发投入扩大至32.86亿元,同比增加198.73%,但仍是新势力中投入最少的企业(蔚来45.92亿元,小鹏汽车41.14亿元)。 除“蔚小理”外,北汽蓝谷去年营收增长64.95%同样亮眼,但极狐全年交付量不到5000辆,亏损虽然有所收窄但仍然高企。 传统厂商方面,2021年比亚迪因扩充产能而致使利润下滑,但今年一季度增长78.36%扳回一局;2021年长城汽车利润增长25.41%,受益于旗下子品牌欧拉年销量同比增长140%。   尾声经历了一年的繁荣之后,今年3月电池级碳酸锂和电池级氢氧化锂价格开始回落。 与此同时,伴随着上游矿源产能兑现,疫情反复等因素,锂电行业在未来仍将面对不小的挑战。 这个围绕着锂而运转的产业,也将因为锂的周期性而遭遇波动。正如赣锋锂业董事长李良彬所言:

快节奏的发展之下,人人居安思危,因此这个产业中的大部分企业选择活跃起来,向四面蔓延,确保在风波来临时能站稳脚跟。如果唯一确定的是不确定,那么唯一不变的就是变化。这就是中国锂电,一个在不断变化的年轻产业,带来了不断变革的时代。 本文作者:周晓雯,潘俊田,编辑:陈晨,来源:锂猫实验室,原文标题:《财报中的锂电新格局:暴利的上游与失语的下游》  本文来自华尔街见闻,欢迎下载APP查看更多 文章来源【华尔街见闻】版权归原作者所有 |