今年前三个月国内新能源车销量继续高奏凯歌。乘联会数据显示,1-3月新能源乘用车国内零售107万辆,同比增长146.6%;3月新能源车国内零售渗透率28.2%,较2021年3月10.6%的渗透率提升17.6个百分点。

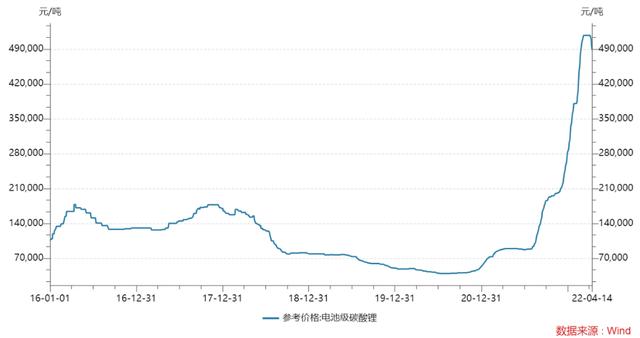

但繁荣之下也出现了隐忧,目前新能源车企仍面临着来自成本端价格上涨和芯片供应短缺两方面的压力。3月电池级碳酸锂价格再创新高,突破50万元/吨关口,年内涨幅达到83%,这一价格远高于2017年上一轮峰值。

一辆带电量60kwh、续航里程约500公里的电动车理论上需要约35kg碳酸锂,这就意味着自去年底至今随着碳酸锂每吨价格从28万元涨至50万元,仅正极材料这一项就将导致单车理论成本增加6600元,若是以去年初碳酸锂的价格为基准,单车成本更是增加约1.3万元。

去年还能勉强消化成本的主机厂,今年也已经坐不住了,包括比亚迪、特斯拉、小鹏汽车、哪吒汽车等近20家车企对旗下产品价格进行了上调,涉及车型有40款左右,几乎囊括了市场上大部分主流新能源车。

上游价格的过快上涨使得产业链各环节都备受煎熬。自2月开始已有中下游正极材料厂、电解液厂商开始下调排产甚至停产。主机厂方面,售价较低的小型电动车由于对价格更为敏感已经无力支撑原材料价格的上涨,长城旗下欧拉和黑猫在单台亏损过万的现实面前宣布暂时停止接单。

下游减产的情绪也逐步向上游反馈,进入4月,碳酸锂价格小幅回落,截至4月14日的最新参考价格为48.8万元/吨,不过业内预计今年碳酸锂供应整体依旧偏紧。

01

新能源车全行业快速扩张

从车企到动力电池厂商,再到上游正极、电解液等电池材料厂商,每一个环节都希望在电动车需求快速爆发的背景下,通过扩产争夺更多的市场份额,而供应不足的担忧又强化了产业链锁单备货的动力。

为了锁定电池供应商的产能,各家车企抱紧了动力电池厂商的大腿,整车厂与电池供应商战略绑定的消息络绎不绝,电池厂商的产能竞赛也随即开启。

根据龙头披露的产能规划,宁德时代2025年规划产能为500GWh;国轩高科计划2025年将产能升至100GWh;LG化学拟到2023年将电池产能扩大至250GWh,SKI计划到2025年将电池产能提升至200GWh。

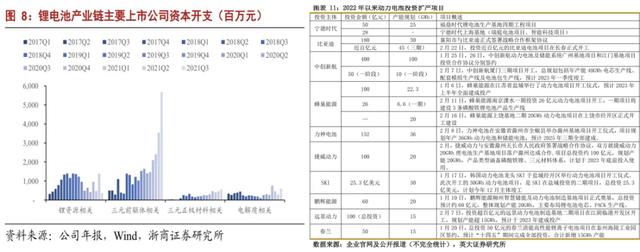

2021年以来国内锂电池产业链上相关公司的资本开支明显提速,在接到大单后,正极、电解液等电池材料厂商又向更上游的原材料公司锁定产能。

与下游车企和电池厂商的扩产节奏不同,新建一条电池产线可能在一年内能完成,而一个成熟的锂矿项目则需要1-2年的时间,更不用说新勘探的项目,从勘探到审批再到开采投产,可能需要耗费数年时间。

上游扩产跟不上下游,最终全行业的供给都得看上游锂矿的脸色。

从全球锂资源分布来看,全球锂资源储量约2100万吨,智利、澳大利亚、阿根廷三国的锂资源储量合计占比达77%,中国锂矿储量为100万吨,占比5.9%,位列世界第四,我国的锂资源主要分布在青海、西藏、新疆等地,80%以上以锂盐形式存在。

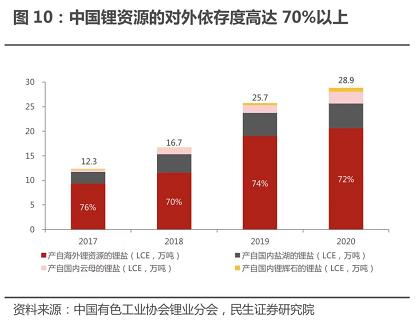

与储量形成鲜明对比的是,我国是全球最大的锂消费国,2019年锂消费占比超40%。

受制于交通和地理位置的限制,国内锂矿开采难度较大,加上部分矿产品品位较低,资源禀赋较差造成提炼成本较高,因此产能难以满足本土动力电池激增的需求。

目前国内锂资源对外依存度超过70%,主要是国内企业通过参股海外矿企以及签订长期包销协议进行布局。

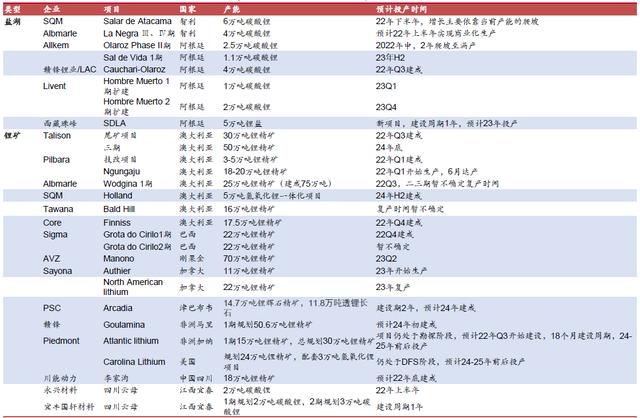

根据全球在产及即将投产的盐湖和锂辉石矿石的排产情况,SQM、ALB、Pilbara、Talison将会是2022年新增供给的主力军,其中SQM贡献5万吨碳酸锂当量,ALB贡献3万吨碳酸锂当量,Pilbara约有2万吨碳酸锂当量释放。

图:碳酸锂产能规划和投产时间

02

走上钢铁行业老路

实际上我国在资源问题上已经吃了不少亏,钢铁行业便是“前车之鉴“。

2021年国内钢材产量达13.4亿吨,占全球产量比重约68%,然而作为全球消耗铁矿最多的国家,铁矿石的定价权却不在自己手中,而是长期被海外寡头把持。

一方面国内本身缺乏铁矿资源,巴西的淡水河谷、澳大利亚的力拓和必和必拓为代表的三大矿山占据了全球超半数的铁矿市场,中国的铁矿进口也高度依赖这两个国家。2021年中国进口铁矿石11.2亿吨,其中21%来自巴西,61%来自澳大利亚。

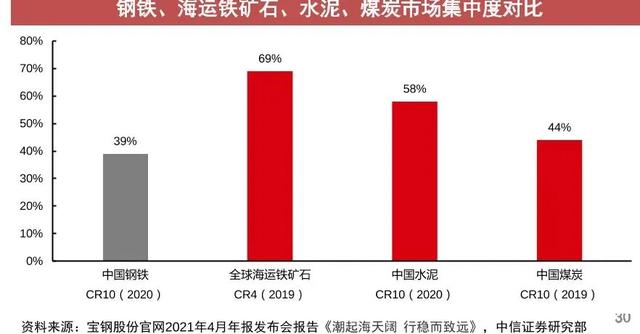

另一方面国内钢铁行业虽然大,但集中度低,无法形成统一的议价机制。2020年中国前10大钢铁企业集中度为39%,显著低于全球铁矿石市场集中度。上游集中度高而下游分散,市场地位的不对等导致国内钢铁企业在铁矿石定价权方面呈弱势地位,只能被动接受。

如今国内新能源车产业链也面临着同样的考验。

经过多年的政策激励以及产业发展,国内新能源车市场已经形成了较为完整的产业链,各环节的队伍也不断壮大。

以最核心的动力电池环节为例,从宁德时代和比亚迪的“二虎相争”到如今愈发有群雄逐鹿之势,还有磷化工企业转型步入新能源赛道,新能源车中下游的竞争愈演愈烈。

百家争鸣固然有好处,但也不可避免地会带来扩产备货的“恶性竞争”,考虑到上游锂资源掌握在少数几家手里,僧多粥少的局面不仅意味着将定价权拱手让人,与此同时供应链安全也承受压力。

⭐星标华尔街见闻,好内容不错过⭐

本文不构成个人投资建议,也未考虑到个别用户特殊的投资目标、财务状况或需要。用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。市场有风险,投资需谨慎,请独立判断和决策。

僧多粥少,都要看锂矿的脸色