|

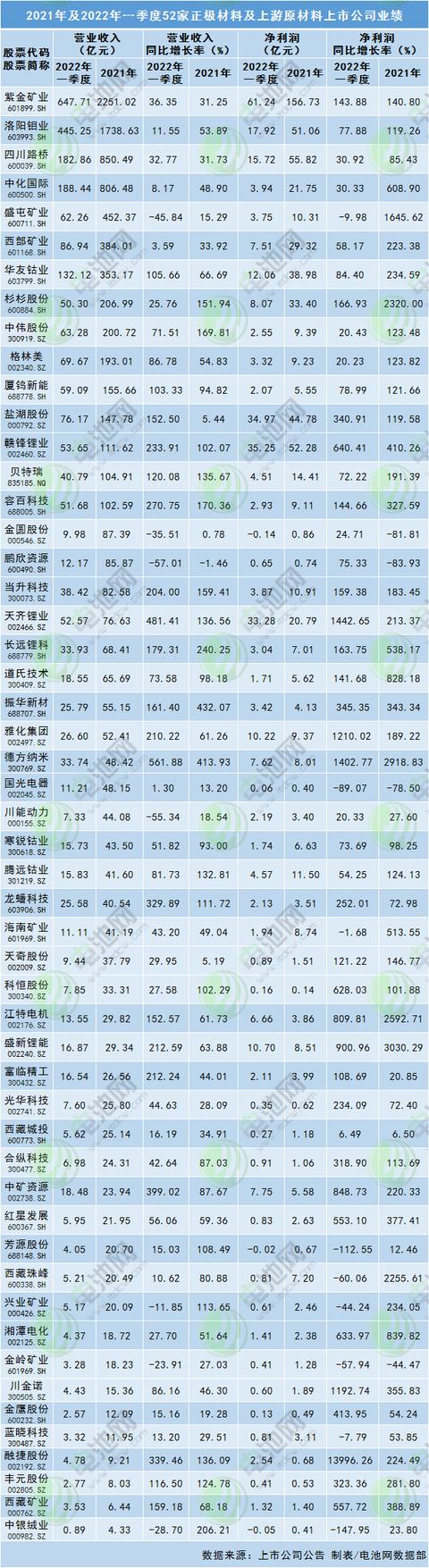

摘要:总体而言,自2021年以来,正极材料及上游原材料上市公司业绩维持在了一个相当高的水平,去年52家上市公司均实现盈利。从总净利来看,今年一季度,统计在内的52家上市公司,仅仅一个季度的利润就已接近2021年全年利润的一半。  近日,沪深两市上市公司2021年全年及2022年一季度业绩已披露完毕。根据上市公司公告,电池网(微号:mybattery)统计了52家正极材料及上游原材料上市公司业绩情况发现,2022年一季度产业链公司业绩持续向好。虽然2021年营业收入与净利润双双实现增长的公司多达47家,2022年一季度仅有39家,但从总净利来看,今年一季度,统计在内的52家上市公司,仅仅一个季度的利润就已接近2021年全年利润的一半。  营收与净利齐飞 从营业收入来看,统计在内的52家正极材料及上游原材料上市公司,2021年营业收入总计9384.69亿元,平均营业收入180.47亿元。其中,除了鹏欣资源营业收入微降以外,其余51家均实现了正增长。具体来看,紫金矿业、洛阳钼业、四川路桥、中化国际、盛屯矿业、西部矿业、华友钴业、杉杉股份、中伟股份、格林美、厦钨新能、盐湖股份、赣锋锂业、贝特瑞、容百科技等15家公司营业收入超百亿,其中紫金矿业和洛阳钼业营业收入超千亿;营业收入翻倍增长的公司更多,达到18家,分别为杉杉股份、中伟股份、赣锋锂业、贝特瑞、容百科技、当升科技、天齐锂业、长远锂科、振华新材、腾远钴业、龙蟠科技、科恒股份、芳源股份、融捷股份、丰元股份、中银绒业、兴业矿业、德方纳米,而这一数字在2020年仅为1家。 2022年一季度,52家正极材料及上游原材料上市公司营业收入总计2702亿元,平均营业收入51.96亿元;营业收入逾10亿的有32家,其中紫金矿业、洛阳钼业、中化国际、四川路桥、华友钴业5家公司营收超100亿元;20家公司营业收入同比增长超1倍,但也有7家公司营收负增长。 从净利润来看,统计在内的52家上市公司,2021年净利润总计695.35亿元,平均净利润13.37亿元。其中,紫金矿业、四川路桥、洛阳钼业、中化国际、盛屯矿业、西部矿业、华友钴业、杉杉股份、盐湖股份、赣锋锂业、贝特瑞、当升科技、天齐锂业、腾远钴业等14家公司净利润逾10亿元;虽有4家公司净利润负增长,但是均无出现亏损情况,全部盈利。 2022年一季度,52家上市公司净利润总计331.72亿元,平均净利润6.38亿元;净利润超1亿元的有34家,其中,紫金矿业、洛阳钼业、四川路桥、华友钴业、盐湖股份、赣锋锂业、天齐锂业、雅化集团、盛新锂能净利润超10亿元;28家公司实现翻倍增长,其中,融捷股份增长近140倍,天齐锂业、雅化集团、川金诺、德方纳米增长逾11倍;负增长的公司有9家,出现亏损的仅有3家,亏损金额最多为0.14亿元。 值得注意的是,52家上市公司中,有7家公司2022年一季度净利已超过2021年全年,分别为天齐锂业、雅化集团、科恒股份、江特电机、盛新锂能、中矿资源、融捷股份;已超去年全年净利一半的另有14家公司,分别为盐湖股份、赣锋锂业、振华新材、川能动力、龙蟠科技、天奇股份、富临精工、光华科技、合纵科技、湘潭电化、丰元股份、西藏矿业、鹏欣资源、德方纳米。 总体而言,自2021年以来,正极材料及上游原材料上市公司业绩维持在了一个相当高的水平,去年52家公司均实现盈利,今年一季度总体净利更是超常发挥,已接近去年全年的一半。究其原因,主要是自2020年底以来,电池行业景气度回升,电池材料及上游原材料量价齐升,龙头公司基本满产满销,大幅提振产业链公司业绩。 市场与需求共赢 从市场价格来看,2022年以来,正极材料价格在原料锂、钴、锰持续上涨的局势下,价格继续全面上涨。华泰证券研报显示,2021年以来原料价格高涨,截至2022年4月27日,相比2021年1月1日(下同),金属镍价格涨幅达到84%,金属钴达到99%,电解锰达到20%,电池碳酸锂价格涨幅798%,氢氧化锂涨幅818%。受原料价格带动,正极材料价格同样大幅拉升,三元523材料涨幅达到195%,三元622材料涨幅达到177%,三元811材料涨幅达到149%,磷酸铁锂材料涨幅达到341%。 值得关注的是,4月27日,锂精矿价格再次拍出天价,在澳大利亚锂矿商皮尔巴拉(Pilbara)进行的2022年首次锂精矿拍卖中,拍卖矿石量5000吨,精矿品味5.5%,拍卖成交价为5650美元/吨,远超目前锂精矿3100美元/吨左右的主流价格。 从正极材料产量来看,中国有色金属工业协会锂业分会发布的数据显示,2021年我国正极材料产量约111.17万吨,产量同比增加约100.78%。其中,钴酸锂产量10.1万吨,三元材料产量44.05万吨,磷酸铁锂产量45.91万吨,锰酸锂产量11.11万吨。 从正极材料出货量来看,研究机构EVTank、伊维经济研究院联合中国电池产业研究院共同发布的《中国锂离子电池正极材料行业发展白皮书(2022年)》数据显示,2021年,中国锂离子电池正极材料出货量为109.4万吨,同比大幅增长98.5%。其中磷酸铁锂正极材料出货量45.5万吨,三元正极材料出货量达到42.2万吨。2021年中国正极材料的产值达到1419.1亿元,同比增长123.1%,超过2017年产值的增幅。 从正极材料投资扩产来看,根据上市公司公告及公开报道,电池网统计了2021年电池新能源产业链投资扩产项目相关情况,统计在内的317个项目,281个公布投资金额,投资总额逾1.27万亿元。其中,在正极材料及上游原材料领域,统计在内的91个项目中,76个项目公布了投资金额,投资总额约2853.02亿元。 进入2022年,正极材料厂商产能加码依然不断、上市公司入局情况也频有发生:德方纳米拟75亿元投建新型磷酸盐系正极材料生产基地项目;新洋丰拟30亿投建磷酸铁和磷酸铁锂产线;湖北万润科创板IPO获受理,拟募资12.62亿加码磷酸铁锂;格林美牵手新洋丰,2年内扩产15万吨磷酸铁和10万吨磷酸铁锂材料;丰元股份拟定增募资扩产5万吨磷酸铁锂正极材料,并拟在玉溪市投资10亿元建设规模为20万吨锂电池高能正极材料及配套相关项目…… 总结:展望未来,EVTank分析,随着全球新能源汽车渗透率的持续提升以及双碳目标的逐步推进,汽车动力电池和储能电池的需求量将持续以较高速度增长,而2030年之前,其他电池体系仍难以大规模产业化发展,锂离子电池仍将是主流技术路线。EVTank预测2030年之前全球锂离子电池出货量的复合增长率将达到25.6%,到2030年总体出货量或将接近5TWh。 伊维经济研究院研究部总经理/中国电池产业研究院院长吴辉预计,上游碳酸锂领域,在未来五年将处于紧平衡的状态;正极材料领域,2025年之前磷酸铁锂材料产能偏紧,2025年之后三元材料需求量将快速上升。 在市场需求下,正极材料产业链相关企业也将持续受益。而从竞争格局来看,EVTank在白皮书中指出,正极材料行业相对其他行业而言,整体市场集中度较低,前十家企业合计市场份额低于50%。未来随着电池企业、化工企业、上游矿产企业跨界进入到正极材料领域,整个行业的竞争或将更加激烈,总体行业格局仍有可能发生较大改变。 正极材料产业链上市公司业绩汇总:7家首季净利已超去年全年_电池网 文章来源【电池网】版权归原作者所有 |