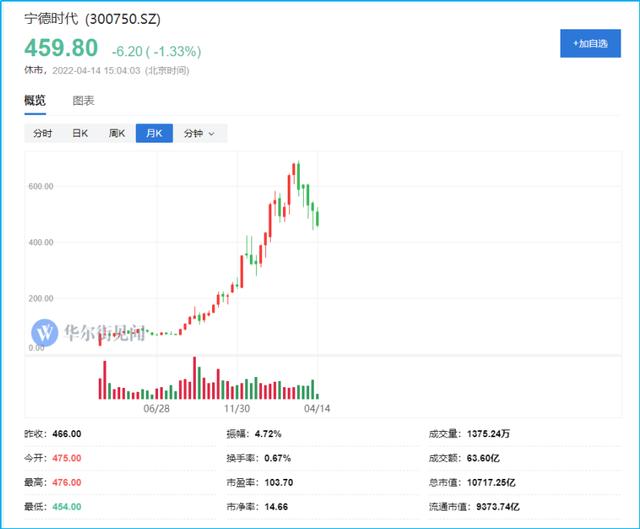

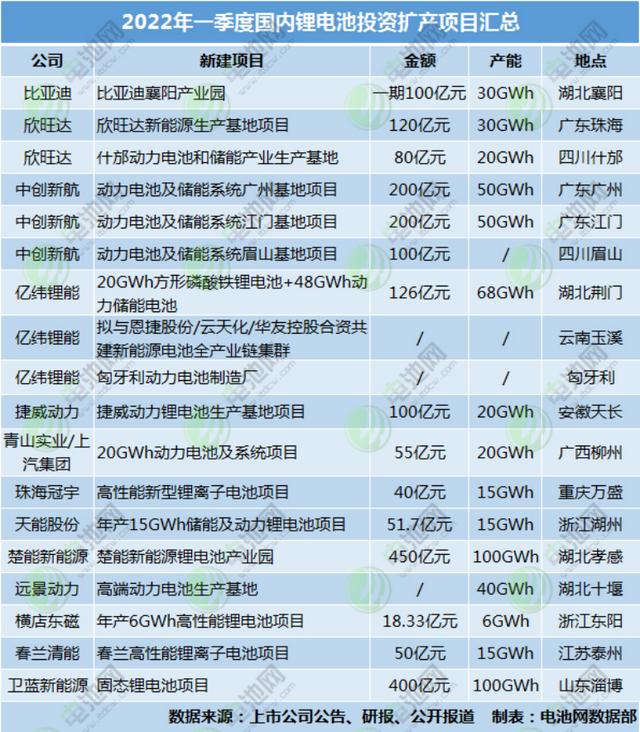

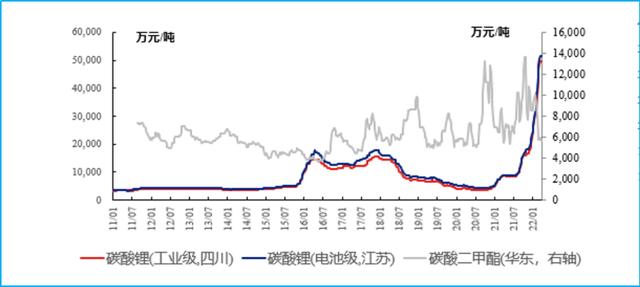

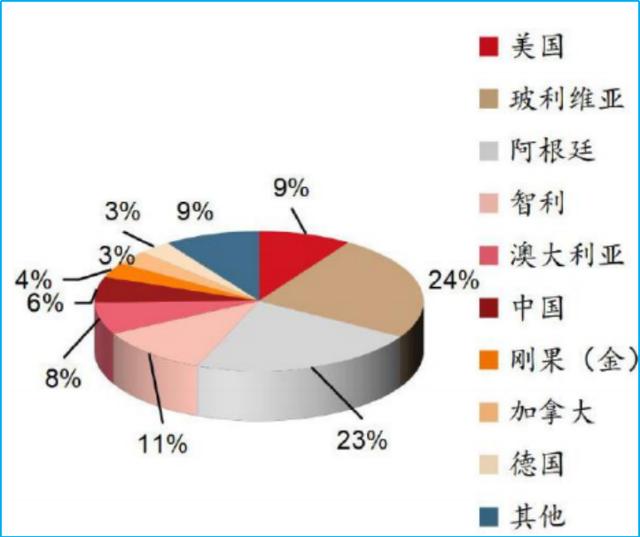

日前,天能股份发布2021年年度报告。报告显示,公司全年实现营业收入387.16亿元,同比增长10.30%,但是净利润表现不及预期,产品的原材料大幅上涨成为最大掣肘因素。 宏观方面,2021年全球经济通胀走强,大宗商品价格的大幅度上涨,制造业成本普遍上升,压缩企业的利润空间。行业方面,由于下游需求的大幅增长,上游材料供给难以满足需求,致使原材料的大幅上涨,甚至存在非理性的上涨。但在如此严峻的形势背景下,天能股份的业务仍不乏亮点与潜力。目前,新能源产业扩张风潮不减,局部风险已经初露端倪,宁德时代股价近期不断下行,应是资本焦虑的表现。相比整个行业的“躁动”,天能“做实铅酸基本盘,做强锂电成长盘,积极布局新兴产业”的稳中求进策略,或将成为其最大的长线优势。  (宁德时代股价近期不断下行,应是资本焦虑的表现) 产能过剩风险加大,锂电投资需回归理性 回顾过去一年的全球锂电行业,投资热度虽然有所缓和,但仍旧有大量资金涌入这个板块,产能过剩风险已现端倪。 随着年报以及一季报预告的披露,很多新能源企业业绩大幅度增加,尤其是锂电产业链的中上游企业归母净利润增速大多达到历史最好水平。各企业在手订单仍处高位且陆续有新签大单落地,同时积极进行产能扩张以满足市场需求。此外,大量主营业务不在新能源领域的公司,也加大在新能源领域的投资布局。 据电池网不完全统计,2022年一季度,以比亚迪、欣旺达、中创新航、亿纬锂能等为代表的锂电池企业相继公布了多个新投建项目,整体投建资金高达2091.03亿元,同比增幅明显。在资本市场层面,LG新能源、中创新航、蜂巢能源等动力电池企业近期加快上市进程,拟募资扩产应对行业不断增长的需求。  (2022年一季度国内锂电池投资扩产项目汇总) 整个行业投资扩产热火朝天,不过国家层面已经开始担忧后续行业可能出现供给过剩的情况。在最近举办的中国电动汽车百人会议论坛上,国家发展和改革委员会副主任林念表示:“国家发改委将鼓励引导重点地区制定产业发展规划,依托现有产能发展新能源汽车,确保项目建设规范有序,整车企业要突出重点布局,依托现有生产基地集聚发展,现有基地达到合理规模之前,不再新增产能布点。” 纵观近两年锂电市场,涨价是制约行业发展的关键因素。在上游的成本端,大宗商品价格居高不下,短短一年的时间,碳酸锂的价格从2021年初的5.46万元/吨涨到了2022年3月的51.65万元/吨,持续大涨的原材料价格造成电池成本大幅提升,下游电池厂商的成本压力非常大。全球电动车产业的超高景气,以及澳矿出清+南美盐湖投产推迟带来的供给弹性缺失固然是导致原材料价格水涨船高的客观原因,但是也不可忽视其中“投机力量”的介入,人为推高原材料价格,迫使下游厂商“买单”。 以上一轮锂周期为例,受中国电动车的爆发与震荡,以及海外锂资源+国内锂盐厂的受限与扩张影响,锂价从2015年上涨,最高达到17.5万元/吨的高价,在2016年到2017年保持高位震荡格局,2018年到2019年随着新能源政策的退坡,锂矿产能的大幅度释放,锂价一路下跌至4万元/吨。本轮锂价周期则始于2020三季度,目前仍处于上涨阶段。  (供需关系主导锂价走势,20Q3后新能源需求主导锂价大幅快速上行) 随着锂矿价格的一路飙升,矿产商也开始扩产,全球矿石提锂方面,主要可见增量包括泰利森增产,Altura、Wodgina复产,inniss投产,全球盐湖提锂方面,海外主要增量包括SQM、Livent、Olaroz等扩产。 国内来看,多家上市公司加大锂矿资源开采。江特电机日前公告称,公司在宜春地区拥有锂瓷石矿2处采矿权和5处探矿权,合计持有或控制的锂矿资源量1亿吨以上,并拟与全资子公司江西江特矿业发展有限公司投资20亿元,新建年产300万吨锂矿采选及年产2万吨锂盐项目,加快宜春锂云母矿石资源的开发。此外,包括赣锋锂业、天齐锂业、盐湖股份、永兴材料、雅化集团等上游企业也在加紧国内锂资源的开发布局。  (2020年全球锂资源分布) 国轩高科董事长李缜表示,未来几年,随着宜春锂云母项目的快速推进,青海卤水提锂能力的提升,四川锂辉石资源的开采,以及电池回收技术的进步,进口锂资源的需求量将大幅减少,长期看有过剩风险。短期来看,锂资源的供给仍然维持短缺,锂价高位震荡,但是从长期来看随着锂资源的扩产,有望缓解锂价上行带来的不利影响,此外,叠加技术进步带来的降本增效有利于电池企业的利润修复。最大的风险在于技术路线,目前,新能源领域技术研发百舸争流,各种可能的技术路线都在积极探索中,例如钠离子电池技术、氢燃料电池技术等等,一旦技术替代出现或技术路线切换,天量锂电投资、锂矿投资找谁去哭? 天能股份稳中求进,长期投资价值凸显 天能股份发展定位是做实铅酸基本盘,做强锂电成长盘,做大储能、氢燃料电池等新兴产业的发展策略。 天能的主营业务收入主要来自铅蓄电池。随着电动轻型车产业规模持续增长、居民短途出行需求增加、外送物流等新兴行业从业人员规模增加、产业上下游龙头企业合作更加紧密,叠加铅蓄电池产业自身集中度不断提高,铅蓄电池市场规模将持续增长。2021年,天能股份实现电动轻型车铅蓄动力电池销售323.47亿元,同比上涨11.30%。在严峻的外部条件下,仍然能取得不错的营收增长,这是天能股份多年市场经销渠道沉淀的结果,也是行业龙头地位的体现。 从产品看,铅蓄电池因其安全性高、循环再生利用率高、适用温带宽及性价比高等优势,在电动轻型车及电动特种车动力、汽车用起动启停等领域处于主导地位,甚至在一些重要的领域,如航天、军工、船舶、潜艇等仍以装配铅蓄电池为主。关键是短途出行的电动自行车、电动轻型车需求仍在持续增长,再加上高达4亿多辆的巨大的存量市场及较快的电池更换周期,决定了铅蓄电池市场仍具有强大的生命力。基于目前的技术、渠道、品牌等优势,天能股份的铅蓄电池业务仍将保持稳步增长。  (天能股份是国内主流电动轻型车动力电池核心供应商) 锂电业务是天能股份正在布局的第二增长极。2019年11月,在中法两国元首的见证下,天能股份与世界500强企业法国道达尔集团旗下帅福得(SAFT)签订合作协议,双方整合各自在技术、生产、市场等领域的优势,为中国和全球市场开发、制造和销售先进的锂电产品。天能股份则借助帅福得的技术储备加速拓展锂电业务。 受正负极材料和电解液价格的大幅度上涨影响,2021年天能股份锂电业务销售收入9.97亿元,同比下降2.35%。但年报显示,2021年天能在保障原有两轮车市场的况下,积极布局储能和低速电动车业务,完成低速电动汽车海全、金致等动力电池产品交付,同时也完成江苏煦协新能源及法国帅福得储能订单。 从投资布局看,天能股份在锂电方面投资逐步发力,2021年投资约40亿元,建设锂电产能10Gwh,2022年又将投资51.7亿元新建15Gwh的储能及动力锂电池项目。预计伴随着锂电产能的稳步释放,天能股份锂电业务的增长有望快速提升。在机构调研过程中,天能管理层表示,公司短期的目标是在电动轻型车锂电领域取得领先位置,中长期目标是在高速锂电和储能方面要大有做为。  (天能股份储能业务高速增长) 从天能股份投资节奏及规模看,其锂电布局仍稳扎稳打,稳中求进策略,避免投资过热陷阱,而这正是其长期投资价值所在。 发力黄金赛道,天能股份未来可期 随着国家碳达峰、碳中和目标的提出,储能与氢能成为实现“双碳”目标的重要支撑。今年以来,国家发改委、能源局先后发布《“十四五”现代能源体系规划》《“十四五”新型储能发展实施方案》《氢能产业发展中长期规划(2021-2035年)》等多份重要文件,储能与氢能市场成为新能源领域黄金赛道。 年报显示,天能股份在报告期内储能及备用业务完成销售收入4883.83万元,较去年同期增长29.66%。此外,天能股份也在加强与下游大型能源企业的联系,目前已经与华能(浙江)能源开发有限公司、大唐山东发电有限公司等建立战略合作伙伴关系,未来将在储能、光伏等领域展开深度合作,共同探索创新业务模式。3月26日,天能与国家电网湖州供电公司签署战略合作协议,双方将开启在储能、微电网、能源服务、技术研发、电力施工等能源相关领域的全方位合作。 与储能业务同步提升的还有氢能,2021年天能股份在氢能业务上重点实现了产业化落地,与南京金龙、徐工集团、吉利汽车等厂商签订战略合作协议,其中与南京金龙合作的开沃客车及与吉利汽车合作的远程牌客车上榜工信部产品目录。  (天能氢燃料电池城市客车) 随着政策和市场的双驱动,储能与氢能市场或将进入“双起飞”的爆发期。还有一个更值得关注的是天能集团的电池回收循环利用业务,目前,天能集团不断加大该领域的投资,已经进入行业梯队前三位置。 当前,天能股份其动态市盈率仅为21倍左右,相比一些年收入下滑、利润亏损、市值却反而达到几百亿的新能源上市公司,天能股份正处在价值洼地,其黄金赛道业务板块,已经引起越秀产业基金等众多投资基金的关注。 文章来源【天能电池】版权归原作者所有 |