|

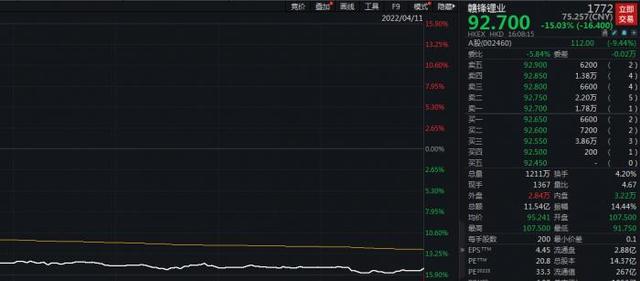

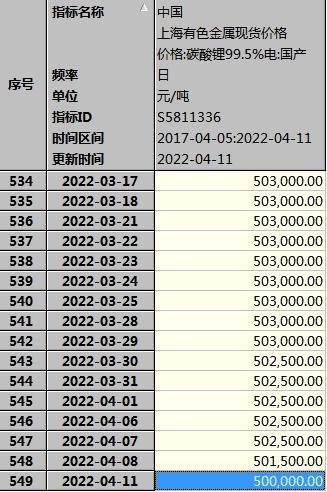

21世纪经济报道记者 董鹏 成都报道 基本面没变,企业盈利趋势没变,变的可能只有市场预期…… 4月11日,新能源汽车产业链系统性杀跌,宁德时代大跌7.27%。与中下游动力电池、整车环节相比,上游原材料跌幅更为明显。 其中,锂矿指数、盐湖提锂指数午后跌幅一度扩大至7.6%和7.29%,赣锋锂业港股午后跌幅更是一度接近16%。  上周末,蔚来汽车宣布,由于疫情原因,公司位于吉林、上海、江苏等多地的供应链合作伙伴陆续停产,目前尚未恢复。受此影响,蔚来整车生产已经暂停,近期不少用户的车辆会推迟交付。 停产消息,一定程度上引发了二级市场对新能源汽车停产范围扩大,进而导致新能源汽车整体产销数据下滑,以及相应的原材料需求下降、上游锂盐价格回落的担忧。 传导到国内商品市场,碳酸锂现货价格在经过一个月左右的“高位横盘”后,当日市场均价也出现了1万元/吨左右的下跌。 巧合的是,当日盐湖股份发布的业绩预告显示,预计一季度净利润34.5亿元—35.5亿元,同比增长334.98%-347.59%。 二级市场的“军心”能否就此稳住? 疫情、原料涨价冲击有待验证蔚来汽车停产、涨价的消息,扰动着整个新能源汽车产业链。 所暴露出的问题有两个,一是疫情导致整车企业零部件供应出现问题,二是原材料处于高位可能会降低下游需求。 与蔚来汽车一样,长城汽车人士4月11日接受媒体采访时也指出,“当前,受上海、江苏、吉林等多地疫情影响,长城汽车多家零部件供应商受到波及,导致工厂产能受限。” 不过,长城汽车并未出现停产,那么蔚来此次停产原因是否与自身供应链有关?其他整车企业是否也面临类似的问题? 对此21世纪经济报道记者当日联系到比亚迪,对方表示“具体生产情况,需向相关部门核实后再作回复。” 此外,宁德时代当日则回复,“近期宁德出现个别疫情,政府临时升级了防疫管控措施……为最大限度保障市场供应,公司严格采取网格化管理措施,确保宁德基地有序开展生产。” 受疫情影响,国内整车企业零部件供应出现一定问题,但是后续对新能源汽车整体产销数据的影响仍待进一步评估。 除了上述零部件供应导致的停产、产能下降问题外,蔚来汽车4月10日还通过官方APP发布《关于蔚来产品价格调整的说明》,5月10日起,ES8、ES6及EC6各版本车型起售价上调1万元。 此前新能源汽车集体调价时,蔚来曾表示“短期内都没有涨价的打算。” “原材料特别是电池原材料今年涨得太多,近期也看不到下降趋势,本来想扛一扛,疫情这么一搞更扛不住了,涨价也是迫不得已……”蔚来汽车董事长李斌在上述说明后留言表示。 原材料涨价,是一个老生常谈的问题。 不过,就在李斌表示“近期也看不到下降趋势”的第二天,国内碳酸锂价格出现了下跌。  上海有色数据显示,4月11日,国内电池级碳酸锂(99.5%)价格为50万元/吨,单日下调1500元/吨,前期高点为50.3万元/吨。 百川盈孚追踪的价格数据也显示,4月11日,国内电碳市场主流报价区间在50.4-51万元之间,均价稳至50.7万元/吨,较昨日价格下调1.93%。 此前的一个月时间里,该产品市场均价则始终维持在51.7万元/吨,未作调整。 3月中旬开始,下游整车企业开始上调价格,并于3月下旬达到阶段性高点,比亚迪等主流新能源车企集体跟进,车型上调幅度在几千元到数万元之间不等。 本质上,这是一次成本向终端市场的传导,至于涨价会否产生负反馈,进而影响整体新能源汽车产销数据,同样需要后续数据验证。 考虑到整车企业的调价节点,4月份的销售数据会更有说服力一些。 锂盐高景气延续供需变化甚微4月初,21世纪经济报道曾报道指出,“将锂电产业链一季度经营态势排序,上游原料环节盈利增长确定性、业绩弹性最好,中游、下游则处于成本传导阶段。” 实际业绩表现上,雅化集团、天华超净、盛新锂能等已披露业绩预告的主要锂盐企业,当期盈利能力全面向好。  盐湖股份11日晚间发布的业绩预告也显示,当期公司归母净利润为34.5亿元至35.5亿元,同比增长334.98%—347.59%。 以天华超净为例,公司预计一季度净利润14.5亿元至16亿元,同比增长892%至995%,对应每股收益为2.47元至2.76元。 不过,在4月11日的系统性下跌行情中,天华超净因隶属于创业板,盘中跌幅一度超过11%,最终报收于62.39元。 业绩增长、股价下跌,形成了一个非常明显的估值矛盾。 Wind卖方一致性盈利预期结果显示,天华超净2022年最新EPS预期值为5.03元。若按照11日的收盘价计算,公司当前估值不过12.4倍。 包括盐湖股份在内的其他锂矿股,也面临类似问题。 即,今年业绩增长的弹性很强,只是受到二级市场低迷的影响,现阶段只能给出10倍出头的估值。 目前,二级市场各方最主要的担忧,就是锂盐价格潜在的下跌可能,会促使上游企业盈利兑现能力不足,比如4月11日碳酸锂十分罕见地出现回落。 不过,业内人士认为,前述零部件供应对整车产能的冲击,只是阶段性的短期影响,中长期新能源汽车渗透率继续提高的趋势并未改变。 就当前整体市场供需、交投情况来看,上游环节也未出现过于明显的变化。 “锂精矿资源供应紧张,价格高位运行,矿源出量缩减对国内部分厂家生产有一定影响,生产原料受限,同时云母价格节节攀升,辅料价格飙升,产量增加不明显,市场供应紧张局面仍存在。”百川盈孚指出。 另据安信证券数据,上周锂精矿价格收3075元/吨,较前一周大涨6.2%,产业链利润持续向矿端转移。 不过,在矿端成本继续抬升,以及整体供需关系未出现明显改变的情况下,难以就此断定锂盐价格接下来会出现大幅下降。 业内人士指出,即便后期锂盐价格从50万元跌到40万元,对于盐湖提锂、锂矿石高度自给的“一体化”锂盐生产企业而言,对其全年净利润的影响可能只是100亿和80亿的区别。 这对板块整体估值水平的变化,并不会产生根本性影响。 更多内容请下载21财经APP 文章来源【21世纪经济报道】版权归原作者所有 |