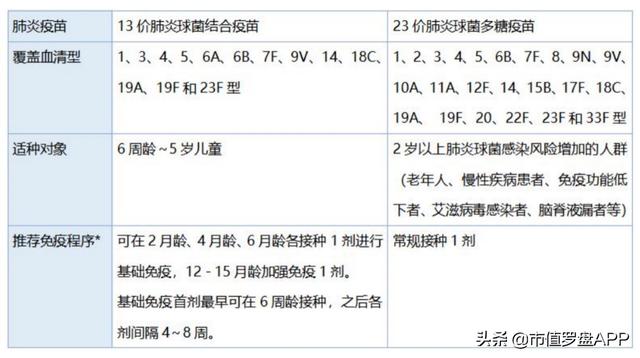

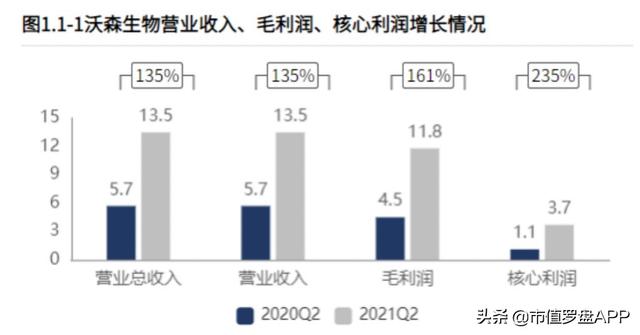

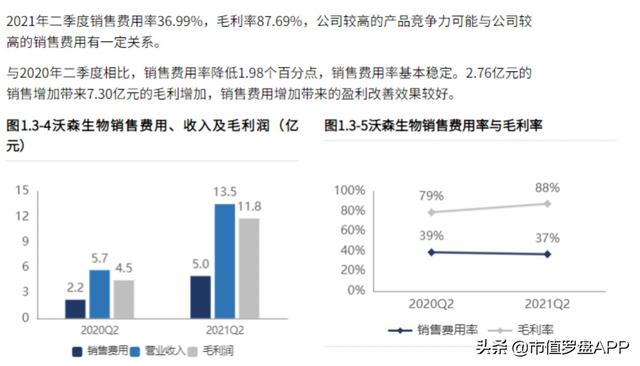

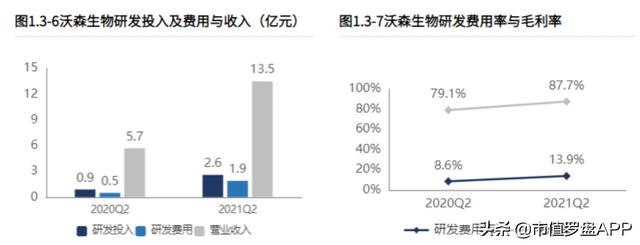

A股有这样一家公司,在2019年12月开始,凭借第一个国产自主研发的13价肺炎疫苗打破了辉瑞的垄断,实现2年内业绩爆发式增长,并且在新冠肺炎mRNA疫苗概念的加持下,终于拿下了1000亿市值的王座。 但就是这样一个拥有“杀手级”产品并且让大多数同行羡慕的A股公司,却遇上了一堆“毁灭级”股东,上市以来令人猝不及防的子公司折价处置和利润转移,甚至让公募基金电话会成为了大型翻车现场。没错,今天的主角就是——沃森生物。一个本该是肺炎疫苗产业当中最闪亮的A股公司。 01 13价肺炎疫苗,沃森的“杀手锏”靠着自研13价肺炎疫苗在2020年首次拿下千亿市值的沃森生物,主营业务就是肺炎疫苗的生产和研发。肺炎指的就是由病毒、细菌或真菌引起的肺部急性呼吸道感染。一般而言,小于2岁的婴幼儿和老人的发病率那是非常高的。而接种疫苗就是一个非常好的预防途径,市场上一共有2种肺炎球菌疫苗,一种是23价多糖疫苗,另一种是2个结合疫苗,也就是10价疫苗和13价疫苗。  图源:百度知道 多糖疫苗和结合疫苗的差别,主要体现在以下几个方面,首先是有没有蛋白载体,就是说有没有采用化学方法把多糖共价结合在蛋白载体上,制备成多糖和蛋白的结合疫苗,来提高细菌疫苗多糖抗原的免疫原性。其次是适用年龄,多糖疫苗适合2岁以上的婴幼儿和成人用,但2岁以下的婴幼儿机体免疫系统不完善,接种多糖疫苗免疫原性很差,所以需要结合疫苗。再次是免疫记忆,多糖疫苗对健康带菌没有明显影响,不能产生免疫记忆,但是结合疫苗可以清除细菌携带,具有群体免疫效果,并且其免疫记忆在抗体消失后仍然存在。所以,世界卫生组织经常会在文件里边写,结合疫苗的医药效果明显优于多糖疫苗,特别是对2岁以下儿童。 所以,13价结合疫苗的重要性不言而喻,也被业内誉为“全球疫苗之王”。而能生产13价肺炎疫苗的,除了全球老大哥辉瑞之外,就是在2019年12月正式拿下批文的沃森生物了。要说13价肺炎疫苗具体火到什么程度,这样给大家举例吧。现在13价肺炎疫苗已经被列入多个国家的免疫规划程序,年销售金额稳定在60亿美元左右。 而今天的主角——沃森生物,在2020年之前的疫苗产品还是主要以23价肺炎疫苗、流脑A+C疫苗为主,但自研13价肺炎疫苗上市之后,这块业务的收入瞬间就赶超了其他产品。因为公司只在年报公布业务收入构成及占比,所以我们拿2020年举例,当时13价肺炎疫苗收入一共16亿,营收占比超过56%。而曾经占比将近35%的23价肺炎疫苗,在2020年虽然仍有6.88亿的收入,但占比已经下滑到了23%。  图源:沃森生物2020年年报 02 搞完研发卖出去,沃森的财务密码那咱们了解完沃森生物的主营业务,再看看这位肺炎疫苗龙头公司的财务报表。根据财报显示,2021年前三季度,沃森生物实现总营收21.3亿,同比增速36%,归母净利润3.64亿。受益于我们刚才提到的13价肺炎疫苗,从2020年三季度开始,沃森连续四期的利润增速同比分别是261%、606%、277%和419%,可以说是实现了爆炸式的增长。即便2021三季报在之前的高基数之下,时隔多时之后的利润首次下滑,毛利也维持在了87%。  图源:「财报罗盘」上市公司财报智能分析系统 肺炎疫苗属于二类疫苗,虽然是市场化定价,但这也决定了它必须要在医院做销售,才能把好的产品成功的卖出去。那么沃森第一个财务线索就来了——销售费用。沃森生物营收增长必然对应着销售费用增长,而且这个销售费用率相当稳定,一直维持在38%上下的水平。这说明了沃森生物的销售费用具有一定的“刚性”,并没有出现规模效应下的边际递减。  图源:「财报罗盘」上市公司财报智能分析系统 还有一个关键的财务数据,我相信大家也明白,那就是研发费用。因为疫苗不管是临床试验、研发还是P3实验室数据,全都要花钱。比如现在沃森的听起来很高大上的mRNA疫苗,目前正在海外进行三期临床,大笔的烧着钱。 只有研发新品,才有“可能”产生收入。今年二季度,沃森就花了1.87亿搞研发,比去年同期多了5000万,肯定是不是坏事儿。  图源:「财报罗盘」上市公司财报智能分析系统 03 大股东“迷之骚操作”,沃森最大的隐患!那接下来,到底本文中大家最感兴趣的部分,也就是沃森这么好的产品,但遇到了一群“毁灭级”管理层,也是之前沃森公募电话会翻车的原因。总结一下沃森上市以来的骚操作,那可是相当的6。 沃森早在2012年和2013年先后收购血制品企业河北大安股权,还没见着经营好转呢,2014年和2016年先后卖出去,一分钱没赚到,还赔了;2013年和2015年分批收购抗体药公司嘉和生物,产品刚有点眉目了,2018年开始又一顿卖;2013年开始收购疫苗公司HPV疫苗公司泽润生物,这刚看着2价HPV要上市了,9价HPV三期临床试验了,到了今年年初又要开始卖。 这还不是管理层最骚的操作,下面才是经典:2013年开始,沃森先后收购了宁波普诺、山东实杰、圣泰药业还有重庆倍宁这几个疫苗销售公司,然后把他们整合在山东实杰里面,2015年12月在新三板上了市,刚上市过完年2016年山东疫苗事件爆发,山东实杰卷入其中,直接导致被吊销营业执照后退市。收购了公司之后遇到黑天鹅这也算不得啥,可能是运气背一点。 巧妙的是在沃森收购这几家公司前的2012年9月,有个叫隆臣投资的公司突击以510万买了山东实杰51%的股权,301万买了宁波普诺51%的股权;但是不到一年后的2013年卖出了1.53亿的高价,你就说牛不牛吧,800多万买的股权不到一年卖了3个多亿。 更精彩的在后面,这个隆臣投资有个执行事务合伙人叫苏李红,这个苏李红是一个叫煌基商贸的股东,而这个煌基商贸和其他三个公司(方向药业、瑞聚全、镇泰投资)竟然是前面提到的被沃森收了又卖的河北大安的前股东,而且巧合的是这四个公司共同的实际控制人都是一个叫苏忠海的人。和对山东实杰和宁波普诺突击投资一样,2012年煌基商贸和其他三个公司(方向药业、瑞聚全、镇泰投资)突然以2000万价格买了河北大安股权,在不到一年的时间里转手以8.66亿卖给了沃森生物。 怎么说呢,两个一定相互认识的人分别在沃森要收购一些公司的前一年合计花了2800多万买了这些公司,转手11个多亿卖给了沃森,你说这难道不是利益输送?很难不让人相信!在2018年,沃森就曾经因为处置长期股权投资带来了净利润剧降。甚至有人说,要不是这几年管理层瞎折腾,沃森早就1000亿市值了!不是没道理。  图源:沃森生物公司2021年中报 04 竞争对手迎头赶上,新冠变异+特效药问世,沃森江山不保?但除了“毁灭级”管理层之外,沃森引以为傲的“杀手级”产品似乎也迎来了挑战。首先,我们前文分析很多的13价肺炎疫苗迎来了第二位国内玩家——康泰生物。根据消息显示,康泰生物的13价肺炎链球菌疫苗已经在9月获批上市,10月22日获得首次批签发,目前已开始逐步进入放量期。那按照上文的逻辑,我们要观察的就是两家各自的销售费用对营业收入的带动作用,毕竟有了同行竞争者,还是类似TO G的商业模式,那么价格上的竞争在所难免。 而另一方面,公司正在研发的mRNA疫苗,也受到了新冠特效药和变异病毒的挑战。病毒突变的原因就是因为RNA的依托性比DNA强,所以在复制过程中就容易突变,而病毒出现了变化,那疫苗的三期临床和P3实验室数据全得重做。这也意味着近2个亿的研发费用随时都可能打水漂,不得不让人捻把汗。 结语 作为A股肺炎疫苗产业的龙头老大,沃森确实靠着自研13价肺炎疫苗和新冠mRNA疫苗火到飞起,但管理层的一顿骚操作确实让很多朋友拥有了很差的持股体验。加上康泰生物对于13价肺炎疫苗的入局,以及新冠病毒变异对mRNA业务的影响,沃森还能否在1000亿市值以上更进一步,还是要打一个问号的。  文章来源【市值罗盘APP】版权归原作者所有 |