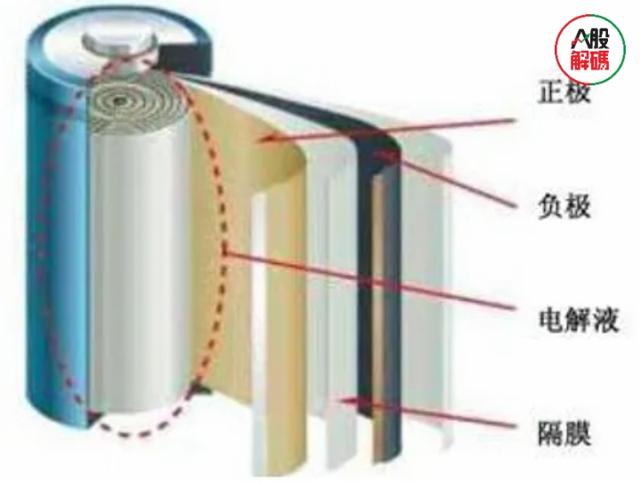

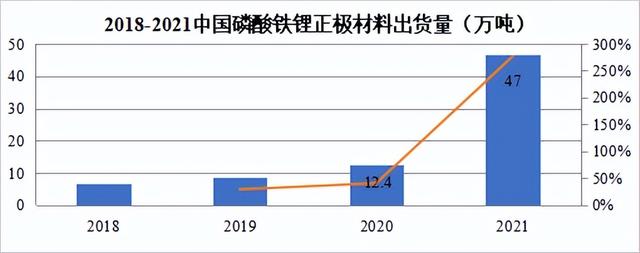

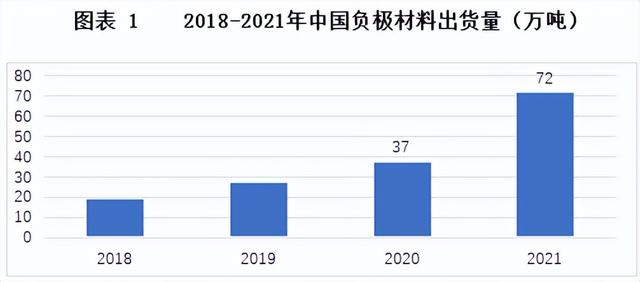

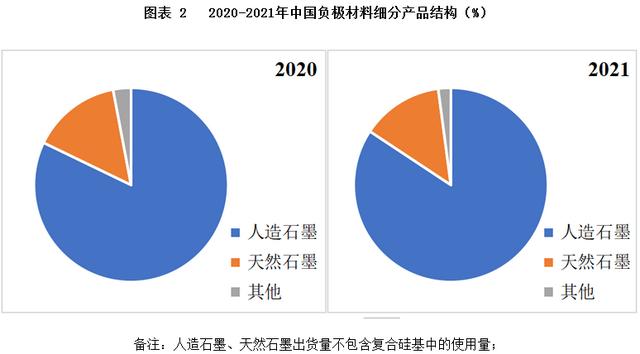

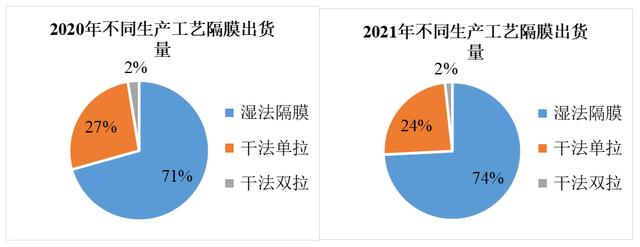

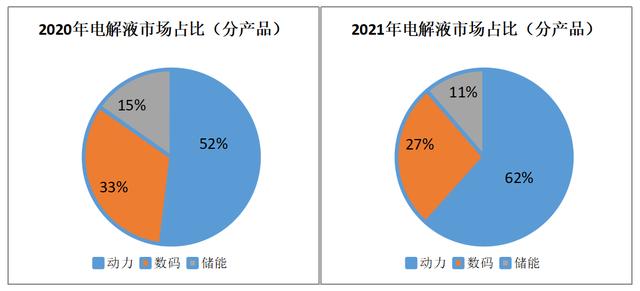

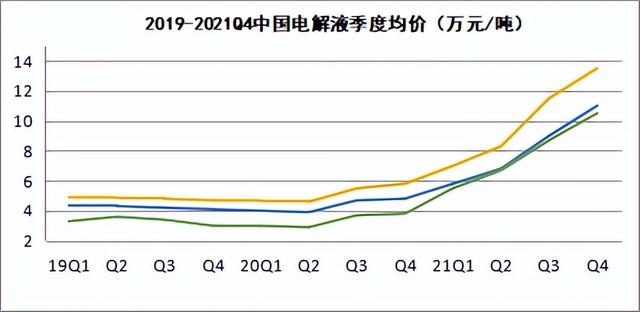

2022年1-3月,我国动力电池累计销量达65.0GWh,同比累计增长172.6%。其中三元电池累计销售27.5GWh,占总销量42.4%,同比累计增长116.8%;磷酸铁锂电池累计销售37.4GWh,占总销量57.4%,同比累计增长235.5%。 那么,锂电上游的四大板块的出货量又是怎样的呢? 众所周知,锂电池主要由正极、负极、电解液和隔膜这四大部分构成,此四大板块亦是锂电四大细分赛道,然而因其成本占比、技术门槛、资源储备等方面的不同导致其相关概念股在二级市场估值并不同。 先看正极,正极材料电池成本中所占比例可高达30%左右,目前主要包括磷酸铁锂、三元材料、锰酸锂、钴酸锂。2021年的一大变化是磷酸铁锂的产销量超过三元材料,重返巅峰。 再看负极,负极材料占锂电池材料成本的15%左右,目前常见的负极材料有碳、锡基、含锂过渡金属氮化物、合金类和纳米级负极材料。“石墨化自供率”与一体化布局是对负极概念股进行估值时的关键因素。 然后看电解液:占锂电池材料成本的15%左右,是电池中离子传输的载体,一般由锂盐、有机溶剂和添加剂组成。电解液上游可以继续分为六氟磷酸锂、溶剂、添加剂等细分赛道。 第四板块就是隔膜,隔膜占锂电池材料成本的25%左右,主要作用是使电池的正、负极分隔开来,防止两极接触而短路,主要生产工艺有干法和湿法两种。 01正极 2021年国内磷酸铁锂正极材料出货47万吨,同比增长277%。三元正极材料出货量达到42.2万吨,同比增长79.6%。 2018年,磷酸铁锂被三元正极材料首次反超,如今2021年又扭转局面,销量数据如下所示:  打铁还需自身硬,之所以能够反超回来,磷酸铁锂得益于自身的性价比提升了一大截,受到车企与动力电池厂商的青睐。 首先是,随着动力电池工艺技术进步,磷酸铁锂电池包的结构创新使搭载磷酸铁锂电池的车型续航里程普遍达到400-600公里,部分车型续航超650公里,可以在一定程度上与三元抗衡。 其次,磷酸铁锂电池的低温性能持续改善,磷酸铁锂电池技术的进步、热管理系统的进步以及热泵空调的逐步普及,改善了搭载磷酸铁锂电池车型的低温续航能力。 最后是在成本方面具有优越性,上游原材料价格大幅度上涨,车企及动力电池企业降本压力增大,相比成本更高的三元锂电池,成本更低的磷酸铁锂电池自然更受青睐。 GGII预计2022年全球磷酸铁锂正极材料出货量有望接近100万吨。 从企业竞争格局来看,正极材料行业格局相对分散,当前CR3仅为20%-30%,CR5仅为30%-40%,在锂电四大关键原材料环节中最为分散。 具体来看,2021年磷酸铁锂正极材料CR5达到64%。三元正极材料的CR5市占率基本保持在45%-50%之间。 德方纳米在磷酸铁锂正极方面一家独大,其次是湖南裕能、国轩高科、贝特瑞、湖北万润。 容百科技继续保持三元正极材料出货量第一的位置,当升科技排名第二。 价格方面,随着反超局面的形成,磷酸铁锂正极材料的价格抬头动作愈发明显,如下所示:  02负极 2021年中国锂电负极市场出货量72万吨,同比增长97%,人造石墨占比进一步上升。  我国主要锂电池企业逐步转向人造石墨,带动了人造石墨出货量占比进一步提升,另外受动力及储能市场需求带动,人造石墨对比天然石墨具有更好的一致性与循环性,带动人造石墨占比提升,市场份额上升至84%,同时天然石墨占比下降,市场份额下滑至14%。  从市场竞争格局来看,行业CR3分别为:璞泰来、杉杉股份、贝特瑞。 2021年由于行业火爆的增长势头,叠加国家出台限电、双减等政策,导致部分中小负极企业生产受到限制,这样就引发CR3市场集中度由上年的53%下滑至50%,CR6市场集中度由上年的80%上升至83%。 造成这一现象的原因主要是二线企业新增产能超10万吨/年,出货量同比增速超160%,推动CR6市场集中度不断提升,而TOP3企业产能有限,已经是满产满销,加之三线及以下企业行业话语权弱,并未从中获得较多的市场份额。 GGII预计,隔膜CR3企业集中度将在2022年有望超过54%。 产品方面,2021年,下游市场需求爆发,再加上限电、双减等政策影响,负极供需矛盾凸显,导致产品价格出现上涨。2021年,人造石墨均价约为5万元/吨,天然石墨则为3.5万元/吨,较上年均出现上涨(如下图所示)。随着国内针状焦产能以及石墨化产能进一步释放,负极材料价格有望在2022年下半年出现拐点。  03隔膜 2021年中国锂电隔膜出货量78亿平米,同比增长超100%。 动力电池市场受全球新能源汽车终端需求提升带动,中国动力电池市场出货量达220GWh,同步增速超170%; 中国隔膜产品具备全球竞争力,受海外动力电池出货量大幅增长带动,国内隔膜出口量快速增加; 储能市场增速超100%,从而直接带动隔膜出货量增长。  从隔膜产品结构来看,2021年中国锂电隔膜市场出货以湿法隔膜为主,市场占比74%。 下游对性能要求逐步提升而,湿法隔膜厚度更薄,可提高锂电池能量密度,引发湿法隔膜市场占比提升。  从市场竞争格局来看,2021年中国锂电隔膜TOP6企业市场占比为78%,TOP6占比上升而TOP3下降,主要原因有两点:第一是,行业需求旺盛,头部企业产能有限,满产满销,二梯队企业产能利用率提升,导致TOP3的行业集中度下滑;第二是,TOP6企业产能提升较大,带动TOP6企业占有率提升。 具体到上市公司,目前隔膜领域依然是恩捷股份一家独大,其次是星源材质,第三是中材科技。 价格方面,2021年干法、湿法隔膜价格均上升,干法隔膜上升幅度5~10%,湿法隔膜上升幅度10~15%,主要原因为湿法隔膜企业规模大,行业话语权强,议价能力较强,隔膜企业对中小电池企业、细分产品领域如(16μ湿法、20μ、25μ干法)涨价幅度大于头部电池企业和主流产品。 04 电解液 2021年中国电解液出货50万吨,同比增长100%。  从市场增长驱动力来看,2021年电解液的出货量的增长主要受动力电池、储能电池、电动工具等消费型电池等带动。 其一,动力电池领域,2021年全球新能源汽车销量超600万辆,同比增长超过80%;中国新能源汽车销量近350万辆,带动国内动力电池出货量同比增速超170%,从而带动电解液的销量,从而带动电解液的出货量; 其二, 储能电池方面,储能锂电池市场受国内环保和双控等政策推动,出货量增长超110%,从而带动电解液的产销量; 其三,电动工具等数码领域,电动工具市场受海外锂电池企业战略转移,我国电动工具锂电池国产替代率上升,带动出货量同比增速超50%,从而带动电解液的出货量; 在电解液下游市场内部结构占比方面,每年都在悄然发生着变化。 2021年电解液在动力电池领域的占比为62%,比2020年提高了10个百分点,有提高的,自然就出现占比下滑的,比如电解液在数码领域的占比为27%,比2020年降低了5个百分点;电解液在储能领域的占比则由2020年的15%,下降到2021年的11%。  从电解液年度价格走势来看(如下所示),整体价格呈现上升趋势,原因是上游原材料六氟磷酸锂、VC等原材料价格暴涨推动电解液成本大幅上升。  电解液的核心原材料六氟磷酸锂价格从2020Q4的10.6万元/的吨上升至2021Q4的52万元/吨。价格上涨原因一方面是下游锂电池同比增速超150%,对六氟磷酸锂需求带动明显;另一方面供给不足,六氟磷酸锂产能不足,扩产时间超12个月,短期内产能供不应求,另外受国内双控政策影响,导致产能利用率降低,进一步加剧供不应求局面。  从市场竞争格局来看,电解液是锂电材料板块当中TOP3市占比最高的,2021年中国电解液TOP3市占率高达62%,TOP6市占率为75%。 造成这一结果的原因在于,一方面是电解液头部企业与下游的头部电池企业合作紧密,易带动头部电解液企业出货量;另一方面,具备一定的原材料话语权,较二线及以下企业更容易获得上游原材料,产能利用率高。 一个细微的变化是,2021年度的电解液TOP6集中度有所下滑,由上个年度的77%回落到75%。 作者 慧泽李 文章来源【财华社】版权归原作者所有 |