|

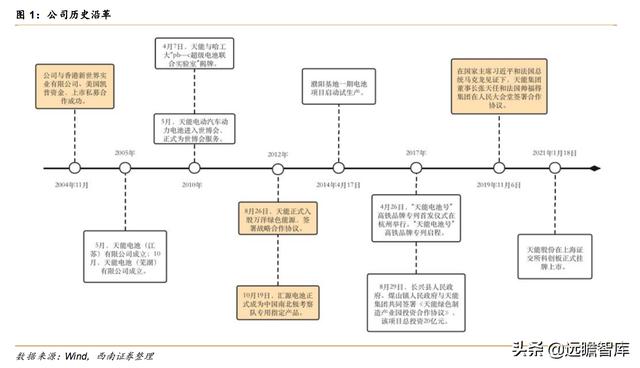

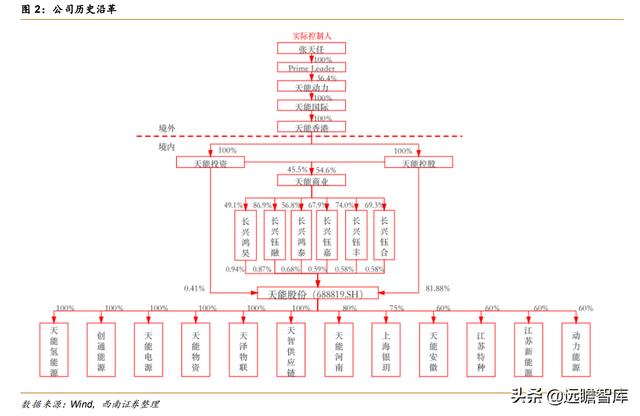

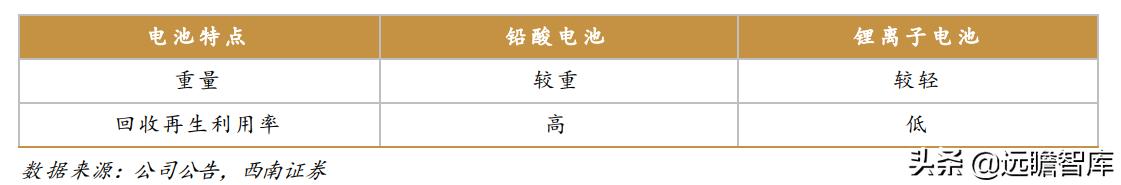

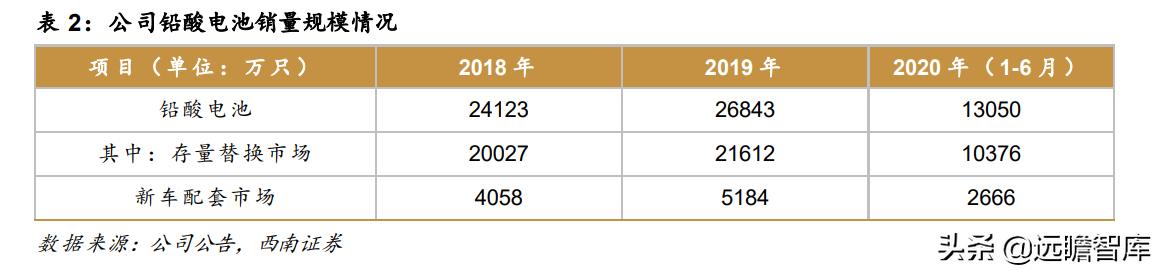

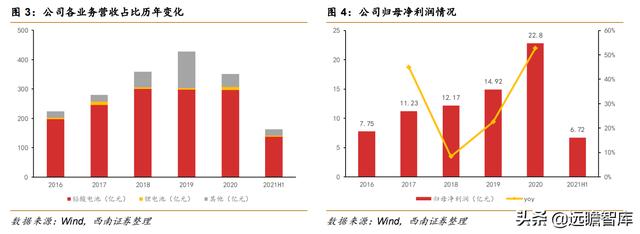

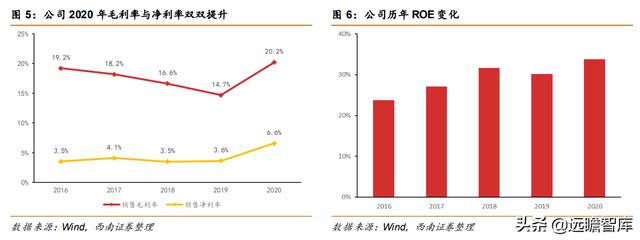

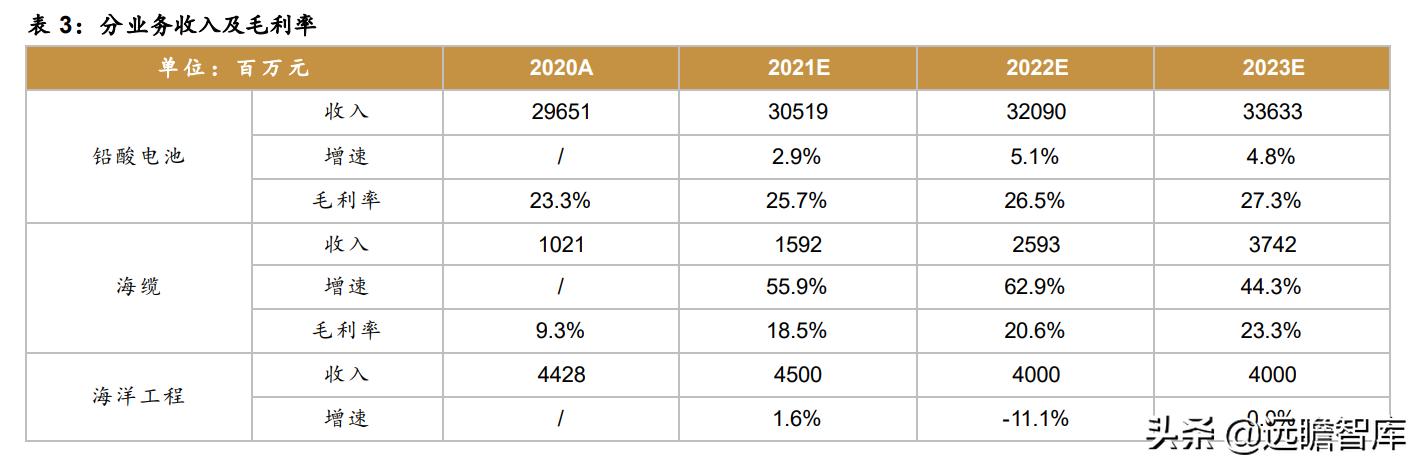

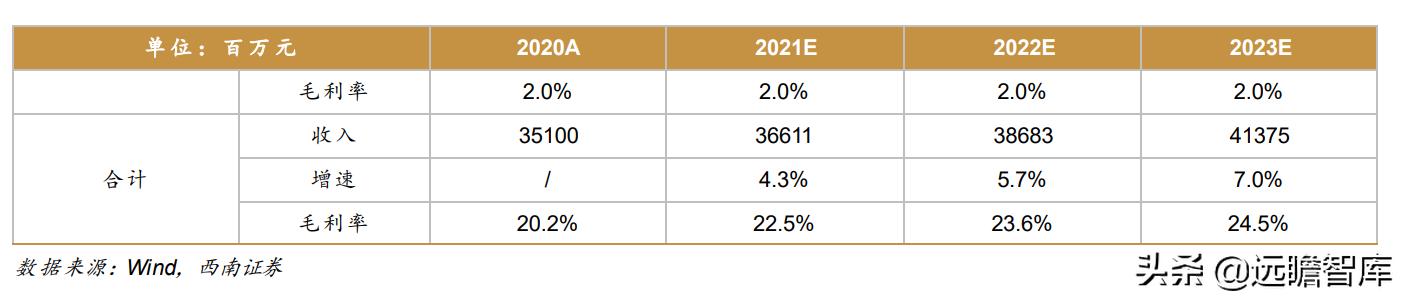

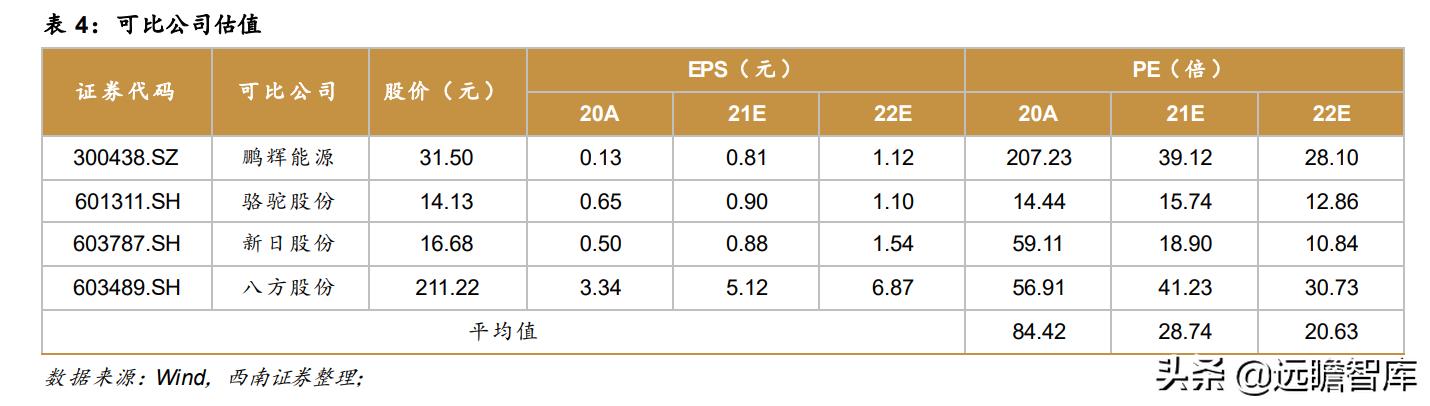

获取本报告PDF版请见文末 出品方/分析师:西南证券 韩晨 1、公司成功上市,业务发展进入新阶段天能电池集团股份有限公司(简称“天能股份”)成立于2003年,于2021年1月在上交所科创板上市。公司是一家以电动轻型车动力电池业务为主,集电动特种车动力电池、新能源汽车动力电池、汽车起动启停电池、储能电池、3C电池、备用电池、燃料电池等多品类电池的研发、生产、销售为一体的国内电池行业领先企业。  截至目前,公司已在浙、苏、皖、豫、黔五省建成十大生产基地,下属子公司60多家,是中国新能源动力电池行业领军企业,综合实力位居全球新能源企业500强、中国企业500强、中国民营企业500强、中国电池工业10强。  公司股权集中,决策成本较低。 公司最大股东为天能控股集团有限公司,其持有公司7.96亿股,持股比例为81.88%。 张天任先生通过其全资拥有的Prime Leader持有香港上市公司天能动力36.40%的股权,系天能动力第一大股东,而天能动力间接通过天能投资与天能控股持有天能股份82.29%的股份,并间接通过天能商业控制天能股份4.24%的股份(天能商业系为天能股份之股东长兴鸿昊、长兴鸿泰、长兴钰丰、长兴钰合、长兴钰嘉、长兴钰融的普通合伙人,该6家合伙企业合计持有天能股份4.24%的股份),天能动力合计间接控制天能股份86.53%股份,为天能股份绝对控股股东。 因此,张天任先生间接控制公司86.53%(IPO前为98.33%)的股份,是天能股份的实际控制人。  2、铅酸电池稳步增长,新业务放量值得期待天能股份是电动轻型车动力电池行业的领先企业之一,已在该领域积累了良好的口碑及品牌效应,与主流电动轻型车生产厂商已形成战略合作伙伴关系,其中包括雅迪、爱玛、小牛等。  公司目前形成的是以铅酸电池为主,锂离子电池为辅的产品体系,以满足不同客户需求。 2020年,公司铅酸电池销量达83.97Gwh,同比增长16.32%,市占率超过45%,行业龙头地位稳固。 铅酸电池和锂离子电池的应用领域存在差异,根据China Insights Consultancy整理的数据,近五年我国销售的电动二轮车中铅酸电池装配率超过95%;而基于对能量密度、循环寿命的要求,电动汽车主要装备锂离子电池。   铅蓄电池作为公司的主要业务,短期内依旧是公司的销售重心,但是由于未来的市场空间有限,增速较慢,加上电池行业整体处于能源变革期,所以,为了应对外部环境的变化以及来自竞争对手的挑战,公司已经开始积极布局氢燃料电池和储能业务。  因此,在公司基本盘稳定的情况下,新业务的放量值得期待。国际合作引进先进技术,不断提升产品性能。 公司与世界500强法国道达尔集团的子公司帅福得合资成立天能帅福得,该合作将有助于公司学习、消化、吸收世界先进锂电企业在研发体系建设、研发体系管理、技术储备等方面的先进经验,提升公司研发的全球化竞争实力。 未来公司会进一步扩大锂离子电池的产品竞争力及市场布局。  3、公司净利率创历史新高,规模效应降本日益显著归母净利润持续三年增加,公司盈利规模不断增加。 公司2020年全年实现归母净利润22.8亿元,同比增长53%,;实现扣非归母净利润20.3亿元,同比增长54%。 近三年来,公司归母净利润、扣非归母净利润均显著增加,表明公司盈利能力不断增强。 2021H1,归母净利润、扣非归母净利润分别为6.7亿元、4.4亿元,较上年同期均有所下降,主要由于上游原材料价格较上年同期涨幅显著,公司利润空间受到挤压。  毛利率显著上升,净利率创历史新高。 2020年毛利率达到20.21%,同比上升6个百分点;净利率达到6.61%,同比上升3个百分点。毛利率,净利率均有较大幅度上升,并且均达近五年来历史高值。 2021H1,毛利率、净利率分别为17.32%、3.99%,未来随着公司业务拓展带来新的盈利增长点,加上规模效应降本等因素,预计毛利率、净利率有望稳步增长。  4、盈利预测与估值4.1 盈利预测 关键假设: 假设 1:公司新基地如期投产,新产能带动公司营收增长,2021年、2022年、2023年铅酸电池的项目基地产能利用率为94%、95%、96%,锂电池项目产能利用率超过65%; 假设 2:2021年、2022年、2023年公司铅酸电池市占率达到40%、43%、45%; 假设 3:随着生产规模逐渐增大,铅酸电池的单位成本逐年下降;锂电池生产成本随原材料供需平衡而逐年下降。 基于以上假设,我们预测公司2021-2023年分业务收入成本如下表:   4.2 相对估值 我们选取动力电池行业内的四家公司,2021年四家公司平均PE为29倍,2022年平均PE为21 倍。 公司铅酸电池业绩将继续保持稳定增长,同时储能电池、氢燃料电池的布局优化公司产品结构,进一步提升公司盈利能力。未来三年公司总收入复合增长率为6%。 考虑公司铅酸电池龙头地位,及未来公司新业务的发展,我们给予公司2021年20倍PE。  5、风险提示1)公司产能未能如期释放的风险; 2)原材料价格波动的风险; 3)新业务拓展不及预期的风险。 ————————————————————— 请您关注,了解每日最新的行业分析报告! 报告属于原作者,我们不做任何投资建议! 报告原名:《扩产布局多赛道,盈利能力持续改善》 出品方/分析师:西南证券 韩晨 获取更多PDF版报告请登录【远瞻智库官网】或点击链接:「链接」 文章来源【远瞻智库】版权归原作者所有 |